| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

Une stratégie pouvant réaliser des gains dans les marchés orientés à la hausse comme à la baisse…

|

Après avoir été portés pendant plusieurs décennies par un marché haussier des obligations d’État, les investisseurs sont maintenant à la recherche d’autres facteurs de rendement. Avec leur capacité à réaliser des gains dans les marchés orientés à la hausse comme à la baisse, les stratégies de Commodity Trading Advisor (CTA) ont historiquement été en mesure d’améliorer les rendements ajustés au risque lorsqu’elles sont intégrées à un portefeuille équilibré. Toutefois, une question que les investisseurs peuvent légitimement se poser aujourd’hui est de savoir comment la hausse des taux d’intérêt affecte les CTA ?

La performance faiblement corrélée/non corrélée des stratégies CTA est fondée sur des sources de rendement différentes des principales classes d’actifs. Leur moteur de performance ? Les différentes tendances de marché qu'elles identifient sur lesquelles elles se positionnent à la hausse, comme à la baisse. Pour tirer parti des différentes tendances de marché, les CTA investissent dans une vaste palette d’actifs financiers via des contrats à terme (futures) essentiellement sur les marchés des actions, obligations et matières premières. Ces mouvements de marché sont détectés à l’aide d’algorithme et outils d’analyse propriétaires. |

Quel environnement de taux d’intérêt est-il le plus favorable pour les CTA ?

Steeve Brument

Steeve Brument

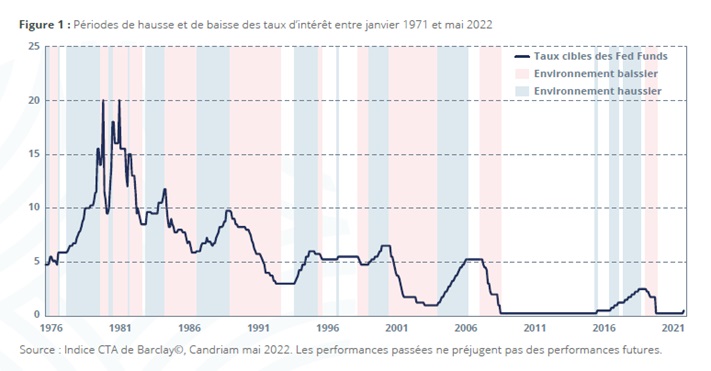

Pour répondre à cette question, nous avons choisi de rester simples en analysant la performance des CTA sur des périodes de hausse, de baisse et de stabilité des taux d’intérêt. À cet effet, nous avons utilisé l’indice CTA de Barclay pour représenter le rendement des CTA au regard des taux directeurs de la Réserve fédérale américaine.

De 1971 à ce jour, nous avons identifié des périodes où les taux directeurs de la Réserve fédérale étaient inférieurs ou supérieurs à leur moyenne sur les 6 mois précédents. Lorsque ces conditions n’étaient pas remplies, nous avons considéré que l’environnement des taux était stable. Depuis la création de l’indice CTA de Barclay en 1980, nous avons observé 154 mois de hausse des taux, 174 mois de baisse des taux et 179 mois où les taux sont restés stables.

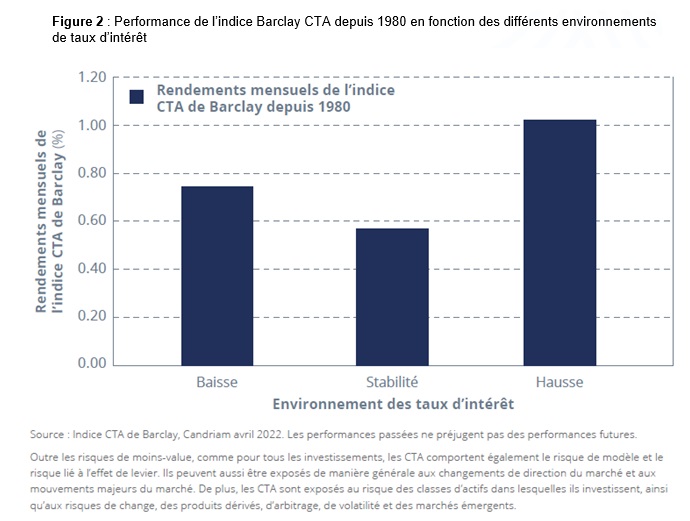

À partir des données de la figure 1, nous avons calculé les rendements moyens pour chacun des trois types d’environnement de taux d’intérêt. Les rendements des CTA sont positifs pour chacun d’eux (voir la figure 2). Comme prévu, la performance est meilleure lorsqu’il y a un mouvement des taux d’intérêt, à la hausse comme à la baisse.

Nous avons également étudié le comportement des stratégies CTA dans une période de plus forte inflation comme celle des années 70. Le constat est similaire : les CTA ont aussi bénéficié dans le passé des tendances du marché générées par de fortes hausses des taux d'intérêt.

Hausse des taux d’intérêt : opportunité ou menace pour les stratégies CTA ?

Steeve Brument

Steeve Brument

Nos résultats indiquent que les CTA ont bénéficié dans le passé des tendances du marché générées par de fortes hausses des taux d’intérêt.

De toute évidence, cela a justifié la raison d’être des CTA en tant que capteurs de tendances de marché, qui profitent des directions fortes sur différents types d’actifs.

Cependant, comme toujours, n’oublions pas que la valeur des investissements fluctuera, ce qui entraînera une baisse ou une hausse des prix et il est possible que vous ne puissiez pas récupérer le montant de votre investissement initial. Les performances passées ne préjugent pas des performances futures.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |