| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

Un peu d'optimisme et de confiance pour les mois à venir...

|

Louis de Fels, directeur général en charge de la gestion collective chez Gay-Lussac Gestion, et Hugo Voillaume, co-gérant et analyste financier buy-side actions. H24 vous propose un résumé de leur dernière Webconférence... |

En résumé

-

Confiant dans la macroéconomie

-

Confiant dans la croissance bénéficiaire des entreprises

-

Le point bas bénéficiaire des micros et petites capitalisations est derrière nous

-

La réaccélération de la croissance en 2024 et 2025 devrait soutenir les indices

Atterrissage de l’économie ou reprise de la croissance ?

Anticipations de croissance régulièrement révisées à la hausse aux États-Unis, désormais à 3% contre 2% précédemment.

Le plus : la politique fiscale expansionniste et des dépenses de consommation.

Petits bémols, sans remettre en cause la trajectoire : statistique de confiance de l’Université du Michigan passée de 79,6 à 76,9 et les PMI manufacturiers à 47,8 contre 49,1 précédemment.

➡️ Gay-Lussac très confiant dans la croissance américaine pour 2024

Prévision plus mitigée en Europe. PMI industriels en Allemagne repassés au plus bas depuis 1991. La productivité européenne est moins bonne qu’aux États Unis.

Espoir : les PMI des services se redressent progressivement.

Regain d’optimisme : sans doute la fin de la récession manufacturière mondiale

➡️ PMI manufacturiers mondiaux à la hausse pour la première fois depuis 18 mois

↗️ Hausse des indicateurs de surprises macroéconomiques de Citigroup depuis quelques mois

➡️ Anticipations de reprise en Allemagne selon l’indicateur allemand Zew

Préconisation de Gay-Lussac Gestion :

« Acheter des titres cycliques quand les PMI manufacturiers sont au plus bas et que la tendance s’inverse »

Désinflation : pas gagné

Le retour à la cible des 2% plus long qu’anticipé autour de l’Atlantique.

👍Bien : le PCE Deflator, chiffre clé pour la Réserve Fédérale en matière d’inflation, publié en ligne avec les attentes et toujours en recul.

On le pressentait : Baisses des taux directeurs très graduelles, peut-être rythmées par des pauses. Pressions salariales trop élevées.

👎Moins bien : pour la présidente de la BCE, « aucune discussion sur une baisse des taux avant le mois de juin. »

« On va rentrer dans un marché bonnes nouvelles-bonnes nouvelles qui n’aura plus les yeux rivés sur les politiques monétaires »

Malgré la hausse des taux longs américains de 40 pbs depuis le 1er janvier, 8,7% de hausse du SP500 au 7 février.

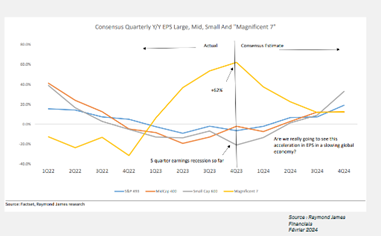

Pour la SGP, accélération des anticipations bénéficiaires des BNA en 2024, grâce aux media, technologie et santé.

Bulle ou pas bulle ?

-

28 fois dans l’histoire boursière américaine, le marché en hausse en janvier ET en février. Chaque année terminée dans le vert, sauf une fois !

-

Ratios de valorisations des 7 Magnifiques cohérents avec leurs fondamentaux

-

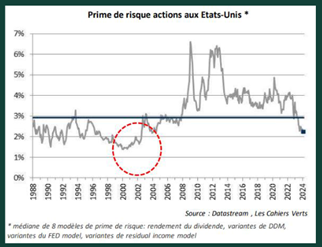

Prime de risque des actions américaines de moins en moins attractive. A 2,2% actuellement contre la moyenne historique à 3%

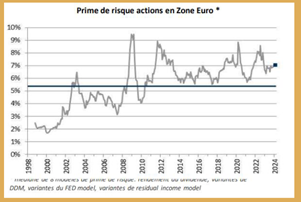

➡️ En zone euro, prime de risque des actions bien plus attractive

Petites capitalisations : le creux des progressions bénéficiaires passé derrière nous

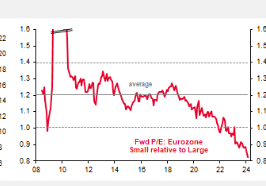

La thématique des petites capitalisations devrait repartir, grâce au rebond des progressions bénéficiaires et l’énorme décote de leurs valorisations.

Progression bénéficiaire sur 12 mois

Petites- moyennes-grandes capitalisations et 7 Magnifiques

Louis de Fels souligne : « la décote des petites capitalisations américaines est moins forte qu’en apparence quand on compare aux S&P 493 (ex les 7 Magnifiques).

Lumière sur la gestion microcaps de Gay-Lussac Gestion

Gay Lussac Microcaps Monde

La stratégie du fonds capitalise sur l’ensemble du savoir-faire historique de la SGP avec un objectif de 7% annualisés et la méthode low vol, low beta qui se concentre sur les titres les moins volatiles.

A 11,71% depuis son lancement le fin juin 2022, la performance est à bout touchant de l’objectif annualisé de 7%, le tout avec une volatilité de 6% (part A). Au 11 mars, la VL à +3,42%.

Le plus de ce fonds ? La diversification accrue grâce à l’horizon d’investissement international.

Gay-Lussac Microcaps Europe

La VL en hausse de 1,63% au 12 mars (part P).

AUM 99 millions d’euros.

Intelligence artificielle, qui perd et qui gagne ?

Pénétration de l’IA limitée dans les petites capitalisations pour le moment.

Mais la vitesse d’adoption plus rapide que pour le cloud.

Décote des petites capitalisations / grandes capitalisations zone euro

2008-2024

📑 Comment souscrire ?

📍 Gay-Lussac Microcaps Europe, SFDR 8, Label Relance, disponible sous le code LU2022049022 (part P)

📍 Gay Lussac Microcaps Monde, SFDR 8, disponible sous le code FR0014006U34 (part A)

Article rédigé par H24 Finance. Tous droits réservés.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |