| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

Un nouveau fonds actions internationales à la tarification (très) agressive...

Vous venez de lancer Dorval Global Vision : en quoi ce fonds représente-t-il une approche singulière de la gestion actions internationale ?

Vous venez de lancer Dorval Global Vision : en quoi ce fonds représente-t-il une approche singulière de la gestion actions internationale ?

François-Xavier Chauchat

La gestion de notre nouveau fonds repose sur 2 piliers : capter la croissance des entreprises internationales tout en limitant les risques spécifiques liés à l’investissement dans une entreprise. C’est une approche originale, centrée autour du principe de l’équipondération, qui s’appuie sur notre expertise développée dans la poche actions de nos fonds flexibles internationaux – Dorval Global Convictions et Dorval Global Convictions Patrimoine – et que nous avons testée dans de multiples configurations de marchés. En effet, la gestion indicielle, qui vise à répliquer les performances globales d’un marché de référence, notamment au plan international avec l’indice MSCI Monde, rencontre ainsi aujourd’hui des risques importants de concentration. Cet indice est dominé par quelques valeurs phares, et sa composition géographique et sectorielle est fortement concentrée, avec en particulier un poids de 70% sur les États-Unis.

Avec Dorval Global Vision, nous apportons une réponse originale en optant pour un positionnement inverse de celui de la gestion traditionnelle : nous visons une dilution maximale des risques spécifiques à travers la référence à un indice qui donne le même poids à chacun des titres qui le compose, le MSCI Monde équipondéré. Cette méthode, qui assure une composition sectorielle et géographique plus stable, permet de beaucoup moins subir les épisodes de bulles puis de krach qui traversent parfois certains pans des marchés boursiers (bulle japonaise, bulle internet, bulle post-Covid, etc.).

De plus, l’équipondération permet d’améliorer le niveau de diversification géographique avec 40% notamment pour les USA contre 70% dans le MSCI Monde, et une hausse du poids de l’Asie développée à 23% et de l’Europe à 29%. Le poids des secteurs est lui aussi mieux équilibré. Ce choix de pondération permet donc de bénéficier véritablement de la profondeur géographique et de la diversité sectorielle de l’univers d’investissement des actions internationales.

Quels en sont les grands axes de gestion ?

Quels en sont les grands axes de gestion ?

François-Xavier Chauchat

Avec Sophie Chauvellier et Gustavo Horenstein, co-gérants du fonds, nous pratiquons une gestion active mais encadrée par le choix d’une construction de portefeuille dite « cœur-satellites », et par le modèle ISR de Dorval AM qui privilégie la dimension gouvernance.

60% au moins du portefeuille est constitué d’un panier cœur qui réplique l’indice de référence en réduction à 200 valeurs par la technique de l’échantillonnage stratifié et en privilégiant les meilleures notes ESG issues du modèle propriétaire Dorval AM. Ce panier cœur équipondéré respecte la structure géographique et sectorielle de l’indice.

40% au plus du portefeuille exprime des thèmes d’investissement satellites jugés porteurs par l’équipe de gestion. Ils sont déployés au travers de paniers d’actions de 20 à 60 valeurs en général, toujours équipondérées. Le nombre et le poids de ces paniers thématiques varient au cours du temps en fonction de l’environnement macroéconomique et des marchés financiers.

La construction de ces paniers thématiques est issue d’un process « Global Macro » qui s’appuie sur les scénarios macroéconomiques et financiers de l’équipe. Aujourd’hui, deux thématiques sont en portefeuille : un panier d’environ 50 valeurs très sensibles au thème des investissements dans la transition énergétique sur tous les continents, et un panier de 50 valeurs défensives susceptibles de mieux résister en cas de récession américaine ou d’accident financier.

Il faut également noter que l’univers d’investissement des actions internationales éligibles au portefeuille repose sur le respect de principes extra financiers édictés dans nos politiques d’exclusion et de gestion des controverses. Cette méthodologie propriétaire est essentielle pour la détermination de la note ESG attribuée à chaque valeur. Historiquement, elle place la gouvernance au cœur de notre analyse ESG, qui représente a minima 50% de la note ESG au sein du fonds Dorval Global Vision et permet ainsi de faire converger les dimensions financières et extra-financières.

Quelles clientèles ciblez-vous ?

Quelles clientèles ciblez-vous ?

François-Xavier Chauchat

Cette solution innovante et éprouvée est destinée aux investisseurs désireux d’être exposés aux actions internationales autrement qu’au travers d’un portefeuille très concentré sur peu de valeurs, de secteurs et de zones géographiques. De même, elle constitue selon nous, une solution alternative aux gestions indicielles elles-mêmes très sensibles au risque de concentration.

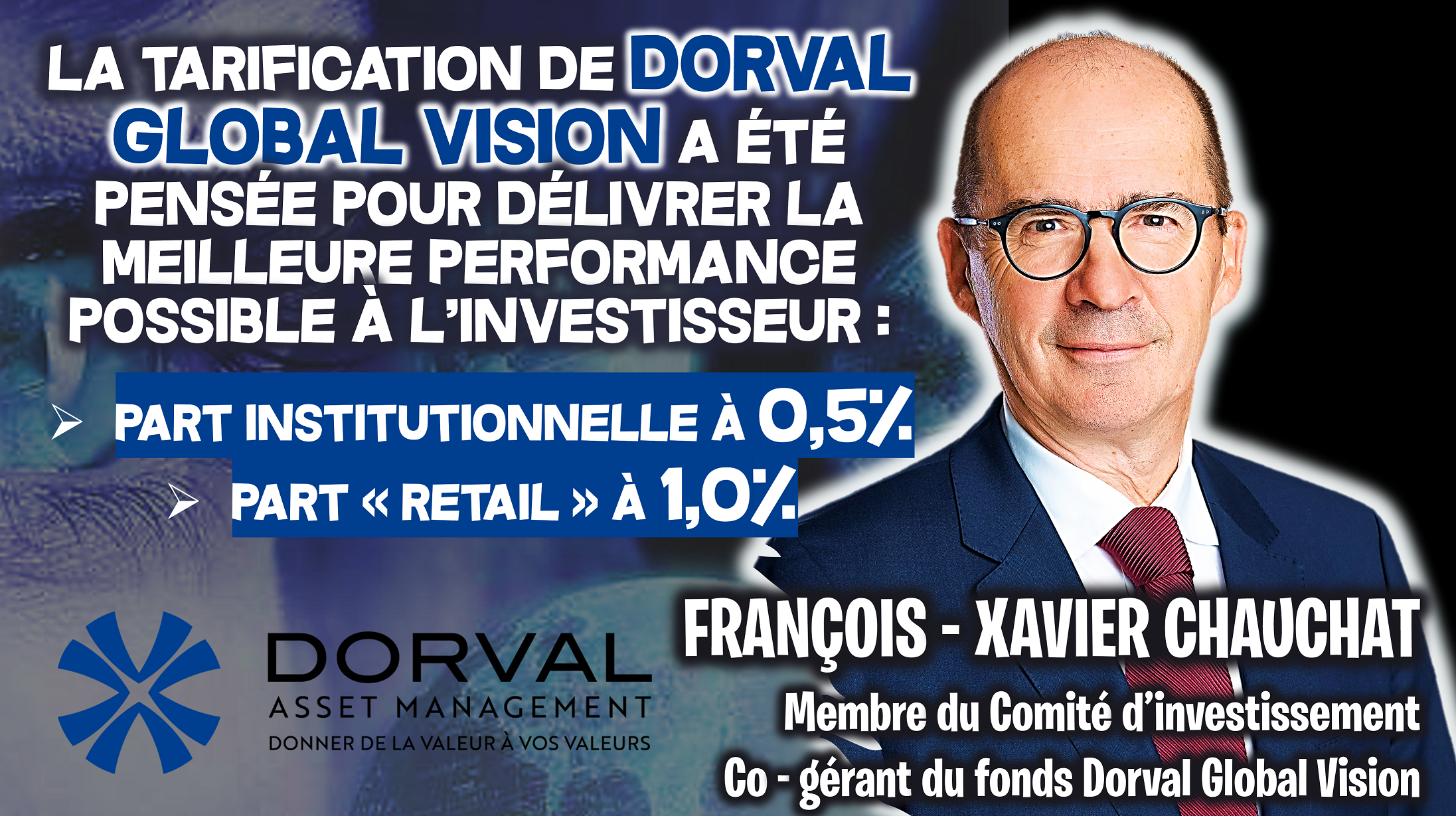

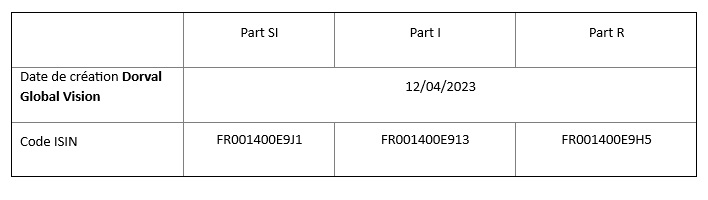

Dorval Global Vision a été conçu pour les investisseurs institutionnels mais est également disponible pour les clients particuliers via leur conseiller en gestion de patrimoine ou leur banque privée. A ce titre, la tarification du fonds a été pensée pour délivrer la meilleure performance possible à l’investisseur (Part institutionnelle à 0,5% et « retail » à 1,0%).

Comme tous les autres fonds ouverts de Dorval Asset Management, Dorval Global Vision bénéficie du label ISR ; il est également classé « Article 8 » au sens de la réglementation SFDR et SRI 4 sur une échelle allant de 1 (correspondant au risque le plus faible mais qui ne veut pas dire qu’il n’y a pas de risque) à 7 (correspondant au risque le plus élevé).

Ce fonds constitue ainsi une brique élémentaire attractive dans le cadre de la construction d’une allocation d’actifs avec l’ambition de surperformer son indice de référence, le MSCI Monde équipondéré en monnaie locale sur les pays développés dividendes nets réinvestis, avec un horizon d’investissement supérieur à 5 ans. Forts de l’expérience acquise avec les fonds Dorval Global Convictions et Dorval Global Convictions Patrimoine (cf. classement Morningstar©), nous sommes convaincus de notre capacité à identifier de nouvelles thématiques et sources de performances dans un souci d’adaptation aux transformations de l’économie mondiale et des entreprises cotées.

Le fonds est exposé aux risques spécifiques suivants : risque lié à la gestion discrétionnaire, risque de perte en capital, risque actions, risque lié à la taille de capitalisation, risque de change, risque lié à l’usage de produits dérivés, risque de durabilité, risque d’investissement sur les marchés émergents. Le capital investi n'est pas garanti.

Copyright H24 Finance. Tous droits réservés.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |