| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

Selon cette société, les investisseurs vont aller en masse sur…

La Banque du Japon a signalé le début de la fin de sa politique ultra-accommodante. La réaction du yen a été discrète - jusqu'à présent.

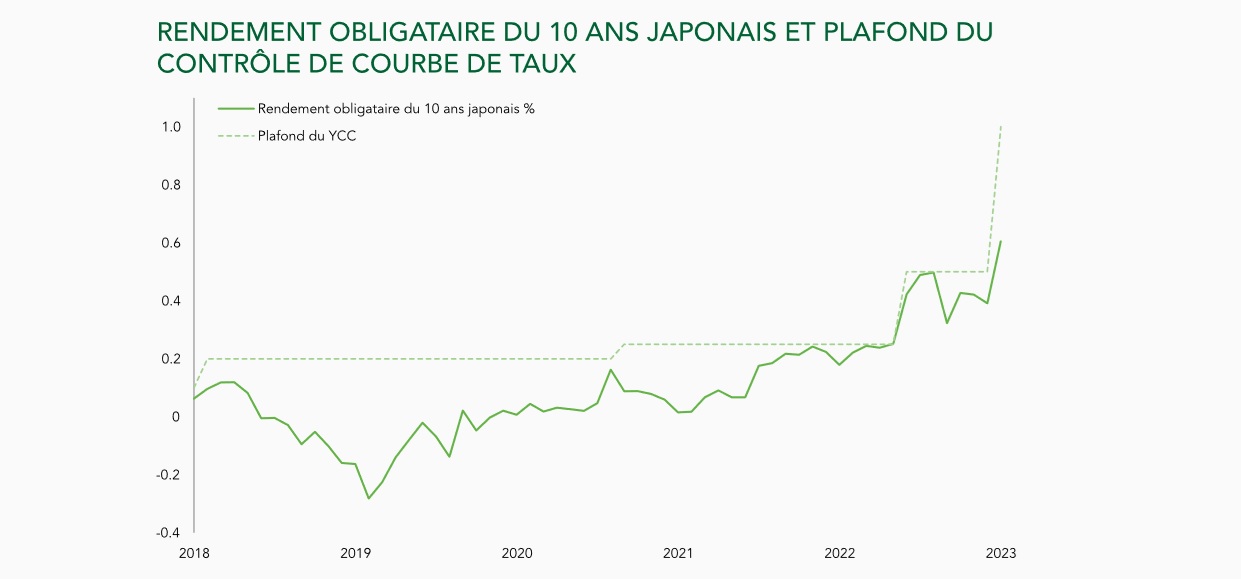

Source : FactSet, Ruffer LLP

La Banque du Japon (BoJ), qui a longtemps été la figure de proue d'une politique monétaire ultra-accommodante, semble avoir enfin commencé à relâcher son emprise sur les rendements obligataires. Au cœur de l'été, les banquiers centraux japonais ont en effet annoncé le passage à un "contrôle plus flexible de la courbe des taux". Le rendement des obligations d'État japonaises (JGB) à dix ans sera désormais géré avec une limite supérieure de 1 % (le double du dernier niveau fixé en décembre). Le graphique ci-dessus montre le changement de plafond de la BoJ et les mouvements correspondants du rendement à dix ans.

Une augmentation de 0,5 % de la limite supérieure d'un rendement à dix ans ne semble pas particulièrement révolutionnaire. Il s'agit plus d'un coup d'épée dans l'eau que d'un coup d'éclat. La réaction initiale du yen a également été discrète : il a progressé de 2 % par rapport au dollar au cours de la journée avant de retomber en dessous des niveaux précédant l'annonce.

Cela s'explique principalement par le fait qu'il n'y a pas eu de relâchement dans le populaire "carry trade" sur le yen, par lequel les investisseurs empruntent des yens pour acheter des dollars, profitant ainsi du fort écart de rendement. Avec la hausse des taux d'intérêt aux États-Unis au cours de l'été, cette opération est restée une source de rendement accessible, mécanique et profitable.

Les acteurs de ce « jeu » demeurent toutefois sur le qui-vive. Cet ajustement politique est important car il modifie une dynamique clé des marchés mondiaux de la dette.

Historiquement, lorsque les rendements des JGB augmentent, les investisseurs nationaux sont incités à se défaire de leurs avoirs en obligations étrangères et à rapatrier leurs capitaux vers le marché intérieur. Cette dynamique est plus prononcée aujourd'hui en raison de l'écart entre la politique monétaire du Japon et celle des autres grandes banques centrales, notamment la Réserve fédérale américaine, qui a mis en place un cycle de hausses de taux rapides et importantes pour contenir l'inflation. Étant donné que la dette publique japonaise représente 16 % des indices mondiaux d'obligations souveraines, un flux de capitaux en direction de l'Est pourrait avoir des répercussions conséquentes sur les marchés. Le plus évident est qu'il raviverait certainement un yen bien affaibli.

Bien que le risque d'événement ("que se passera-t-il si la BoJ supprime le plafond ?") ait été atténué, la pression sur les rendements obligataires pourrait progressivement faire remonter les primes de risque mondiales et exposer davantage les vulnérabilités du marché. Nous pensons qu'il ne s'agit là que de la première étape d'un processus plus long menant à un renforcement du yen et à une hausse des taux japonais.

En outre, la BoJ conditionne ses perspectives d'inflation à la poursuite de la désinflation ainsi qu’au ralentissement économique aux États-Unis. Si l'inflation américaine s'avère plus forte que prévu, la position plus flexible de la BoJ pourrait amplifier la réaction du marché.

Le portefeuille est positionné pour bénéficier d'un changement de tendance sur le yen ; nous détenons 16% de yen via liquidités et JGB, avec une exposition supplémentaire de 10% via des options d'achat de yen contre livre sterling. Nous détenons également des options sur les taux d'intérêt japonais, positionnées pour gagner de l'argent lorsque les taux japonais augmenteront. La sensibilité aux taux du portefeuille reste dans le bas de notre fourchette récente, à 3,5 ans (plus la sensibilité est élevée, plus le prix d'une obligation baissera lorsque les taux d'intérêt augmenteront).

Les marchés intègrent actuellement un grand nombre de bonnes nouvelles : une désinflation parfaite, une récession évitée de peu et un appétit effréné des investisseurs pour les actions et les obligations d'entreprises américaines. Mais une déception sur l'un de ces trois fronts pourrait changer la donne.

Les actifs défensifs ont pour le moment été sanctionnés par les marchés cette année car l’appât du gain est revenu au galop. Mais nous sommes convaincus que le yen est exactement le type d'actif vers lequel les investisseurs afflueront à mesure que les effets du resserrement des conditions financières se feront sentir.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |