| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

Quelle attitude pour son épargne face à la crise sanitaire du Covid-19 ?

Par Serge Pizem, gérant multi-asset chez Axa IM

Dans une situation aussi inédite qu’imprévisible, les marchés financiers ont considérablement décroché depuis fin février et demeurent volatils à court terme. A ce titre, au cours du mois de mars, le CAC 40 enregistre la plus forte baisse journalière de son histoire et clôture au 12 mars 2020 à -12,28 %, avant d’afficher une hausse de + 8,39 % sur la journée du 24 mars. A fin mars, l’indice perdait - 26,5 % depuis le début de l’année. Dans ce sillage, les marchés américains enregistrent également des « records » et une très forte volatilité que nous n’avions plus observée depuis 2008. La crise sanitaire que nous traversons est inédite et son issue incertaine. Après une année 2019 exceptionnelle, l’épargne des Français se retrouve actuellement mise à mal.

Voici les bonnes pratiques à adopter pour faire face à cette période tumultueuse.

Garder la tête froide et laisser passer l’orage

Dans des périodes d’incertitude marquées comme celle que nous vivons actuellement, notre comportement est influencé par des flux d’informations anxiogènes alors que le sentiment négatif qui s’en dégage peut s’avérer déconcertant et nous faire manquer de discernement. Pire, la panique peut s’installer. Dans ce contexte d’agitation, la meilleure solution est souvent de rester en retrait et de laisser passer l’orage plutôt que de tenter d’entrer et de sortir des marchés pour en éviter les chutes. En effet, les investisseurs qui reportent des acquisitions dans l’espoir de voir les cours de bourse baisser davantage et ceux qui vendent pour racheter plus tard ou plus bas dans le cycle risquent de passer à côté de belles opportunités. L’exemple ci-après illustre l’impact des meilleures journées de bourse manquées sur un investissement long terme :

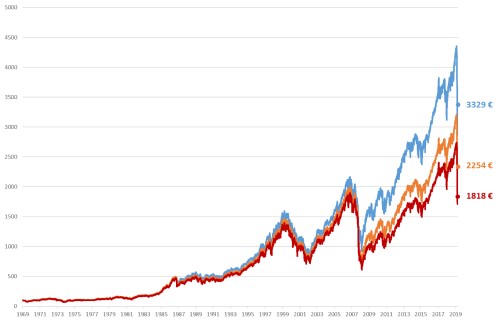

- Un investisseur qui aurait investi 100 euros dans les actions internationales (indice MSCI World) il y a 50 ans, le 31 décembre 1969 aurait vu ce montant monter jusqu’à 3 329 euros à fin mars 2020 (courbe bleue), ce qui correspond à une performance annualisée de 10,16 %.

- Or, s’il avait manqué cinq des jours les plus performants au cours de ces cinq décennies, son rendement annualisé aurait été de 9,92%, soit un montant final de 2 254 euros (courbe orange).

- De façon plus marquée, s’il avait raté les 10 jours affichant les meilleures performances, la valeur cumulée de son investissement aurait atteint 1 818 euros après 50 ans (courbe rouge), soit une performance annualisée de 8,24 %

Source : Bloomberg, du 31/12/1969 au 31/03/2020. Indice MCSI World, dividendes réinvestis, exprimé en USD. Les performances passées ne présagent pas des performances futures.

Rester investi

« Pas vendu, pas perdu ». Nous l’avons vu, passer à côté de certains des meilleurs jours de bourse peut affecter lourdement la performance finale d’un investissement. Puisque les marchés évoluent sans cesse, de manière encore plus prononcée durant ces périodes de turbulence, entrer et sortir des marchés au gré des fluctuations est une stratégie qui peut coûter cher. Au risque de commettre des erreurs, il n’est donc pas recommandé de penser à court terme ou de tenter de prédire les mouvements de marché, d’autant plus dans un contexte aussi erratique que celui-ci.

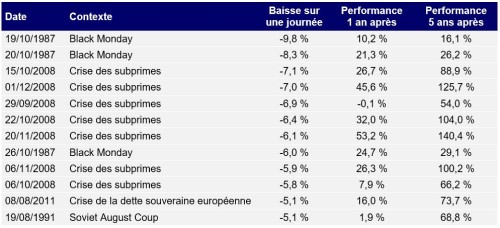

Rester investi, c’est avant tout ne pas manquer le rebond après les fortes baisses. Les deux exemples ci-dessous nous permettent d’illustrer cela. Exemple : nous mettons en avant les rebonds à 1 an et 5 ans constatés après les plus importantes journées de baisse des actions internationales. Les pertes sont dans la majorité des cas recouvertes en moins d’un an.

Source : AXA IM. Indice MSCI World, dividendes net réinvestis. Etude du 31/12/1979 au 20/03/2020.

L’épargne programmée pourrait aussi s’avérer une solution intéressante. Ainsi, en investissant de manière régulière (tous les mois par exemple), l’investisseur peut se constituer un capital sur le long terme en lissant « l’effet marché » dans la durée. Cette approche n’élimine pas pour autant le risque de perte en capital.

Penser à long terme et rester diversifié

« Ne mettez pas tous vos œufs dans le même panier ». Nous pensons que la meilleure façon de faire face à la volatilité des marchés est de s’y préparer en constituant un portefeuille bien diversifié dans lequel les sommes investies sont réparties dans différentes classes d’actifs (actions, obligations, immobilier, etc.).

En effet, dans les différentes phases de marché, ces dernières n’évoluent pas toujours dans le même sens au même moment ; la diversification permettra ainsi de réduire le risque global du portefeuille.

En fin de compte, l’investissement est avant tout une activité qui doit s’envisager à long terme pour chercher à maximiser ses chances de faire fructifier le capital investi.

Par exemple, vous investissez 1 000 euros par an à un taux d’intérêt annuel de 2,5 %. Si vous commencez à l’âge de 25 ans, vous aurez épargné un total de 69 088 euros à l’âge de 65 ans. Si vous commencez à 35 ans, votre épargne s’élèverait à 45 000 euros, soit 24 000 euros de moins.

Source : AXA IM. Hypothèse à titre d’illustration uniquement.

Pour les plus opportunistes, réinvestir ?

Les investisseurs les plus audacieux qui disposent d’une appétence plus élevée pour le risque peuvent faire le choix d’investir une partie de leur épargne afin de profiter des opportunités occasionnées par les fortes corrections de marché. En effet, certains secteurs et/ou certaines valeurs ont subi des baisses plus prononcées que d’autres, alors qu’elles présentent des bilans et des business plan solides, constituant ainsi des points d’entrée intéressants.

La période actuelle présente son lot d’opportunités, dans l’optique d’une reprise prochaine de la croissance économique. Lisser les points d’entrée pourrait aussi s’avérer une solution judicieuse.

Le mot de la fin

Chez AXA IM, nous continuons à suivre de près la situation. Pour un investisseur comme pour un gérant, rester investi sans céder à la panique en gardant une vision à long terme nous paraît avoir du sens, tout particulièrement durant cette période agitée.

En tant que gérant actif, l’allocation et la sélection de valeurs restent au cœur de notre approche. Malgré des marchés chahutés, notre travail consiste d’une part à piloter l’allocation de manière active et réactive afin de tirer parti des opportunités de marché, et d’autre part à identifier les valorisations qui nous paraissent attractives ainsi que les entreprises qui présentent les meilleurs atouts pour traverser cette crise.

Rédigé par Serge Pizem, gérant multi-asset chez Axa IM

Pour en savoir plus sur les fonds Axa IM, cliquez ici.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |