| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

👍🏽 4 Bonnes Résolutions pour appréhender plus sereinement la volatilité d’après la société qui gère le meilleur fonds diversifié 2021...

Mathieu Vaissié, PhD, CAIA, Directeur de la recherche chez Ginjer AM

Les investisseurs doivent adapter leurs pratiques à la nouvelle complexité des marchés financiers. Cela passe notamment par :

-

Un niveau d’acceptation plus élevé au risque, et donc à la volatilité,

-

Un allongement de leur horizon d’investissement,

-

Une flexibilité « raisonnée »,

-

Une attention toute particulière portée sur la diversité des sous-jacents.

Actions en ce sens, à considérer pour 2022 :

-

Maintenir un niveau de risque significatif, car l’environnement de marché reste favorable à la prise de risque, malgré les inquiétudes diverses et variées ; sans compter que le coût d’opportunité à ne pas être exposé reste très élevé. Cette prise de risque doit toutefois être plus sélective que jamais.

-

Prendre des bénéfices sur les actifs les plus sensibles à un potentiel retrait de liquidité du système financier, de façon à rééquilibrer les portefeuilles, et réduire leur fragilité à un potentiel changement de paradigme. Les valeurs technologiques et plus généralement de croissance sont de bons candidats, en particulier aux États-Unis.

-

Utiliser le cash généré par les ventes mentionnées au point (2) pour réduire la sous-exposition des portefeuilles aux valeurs de l’ « ancienne économie », qui présentent aujourd’hui un profil de rendement/risque asymétrique, compte tenu de leurs niveaux de valorisation et de leurs croissances bénéficiaires supérieures aux attentes. Les valeurs des secteurs de l’énergie, des matières premières, de la construction, de la banque, en particulier en Europe, sont de bons candidats à l’achat.

La complexité croissante des marchés de capitaux modernes, la perte de diversité de l’écosystème, l’évaporation de la liquidité révélée, etc., nous invitent à nous interroger sur les bonnes pratiques à adopter pour pouvoir naviguer plus sereinement la volatilité des prix des actifs financiers, que l’on peut qualifier de « rugueuse », et pour maximiser ses chances d’atteindre les objectifs patrimoniaux que l’on s’est fixés ; malgré le niveau extrêmement bas des taux d’intérêts. Les deux années qui viennent de s’écouler ne laissent plus de place au doute : le changement c’est (vraiment) maintenant !

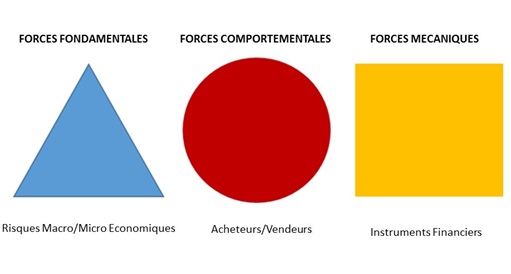

Force est de constater que la théorie financière classique, qui fait la part belle à l’hypothèse d’efficience des marchés et aux modèles d’équilibre, peine de plus en plus à donner du sens au comportement, par moments exubérant, de « Monsieur le Marché ». Il est aujourd’hui nécessaire pour en comprendre la dynamique, d’élargir le cadre analytique, et de tenir compte non seulement des forces fondamentales, qui alimentent le moteur de la machine économique (c’est ce que font les économistes classiques depuis des siècles), mais aussi des forces comportementales, qui poussent les investisseurs à agir de telle ou telle manière (c’est ce que font les aficionados de la finance comportementale depuis quelques décennies), et surtout, les forces mécaniques générées par les produits synthétiques qui dominent les échanges dans les marchés de capitaux modernes (c’est ce que de plus en plus de praticiens, à commencer par GINJER, font depuis une dizaine d’années).

En effet, comment comprendre les bulles spéculatives, comme celle que l’on connaît depuis plusieurs mois sur certains crypto-actifs comme les « mèmes » coins (e.g., Dogecoin, Shiba Inu, etc.) ; sans intégrer la dimension comportementale ? Comment comprendre que le prix d’un baril de pétrole (WTI) ait pu s’échanger à -37.63$ en avril 2020 ; sans intégrer la dimension mécanique ?

Ces trois dimensions, qui permettent in fine de caractériser les trois principaux constituants des marchés financiers, à savoir les agents économiques (Acheteurs/Vendeurs), les risques qu’ils s’échangent (Macro/Micro-économiques), et les instruments financiers qu’ils utilisent pour porter ces risques (Actions, Obligations, Futures, Options, ETF, etc.), interagissent bien évidemment les unes avec les autres de façon dynamique, ce qui fait que l’équilibre est par essence instable.

Ce cadre analytique élargi nous invite à relâcher les hypothèses de la théorie classique, selon lesquelles les agents qui opèrent dans le système sont censés être homogènes, bien informés et parfaitement rationnels, qu’ils font face à des problèmes clairement définis, et qu’ils adoptent des comportements individuels optimaux permettant de converger vers un certain équilibre au niveau global. Dans la pratique, les agents explorent, réagissent et modifient en permanence leurs actions et leurs stratégies en réponse au mouvement d’ensemble qu’ils ont participé à (co-)créer. Notre système socio-économique n’est donc pas purement mécanique, statique, intemporel et parfait ; il est organique, en permanence en train de se réinventer, vivant et débordant de vitalité.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |