| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

"Où va le dollar ?" par Guillaume Dard, Président de Montpensier Finance

Guillaume Dard

L’évolution du dollar, et particulièrement de la parité Euro Dollar, est un facteur déterminant de l’évolution des bénéfices des entreprises européennes. Les récentes publications de résultat de valeurs multinationales et exportatrices de l’Eurostoxx ont souligné la difficulté des analystes à percevoir précisément cet effet de change. De surcroît, les politiques de couverture des entreprises peuvent être modifiées suivant l’évolution des anticipations des directions financières et des banques.

Début 2017, les stratèges annonçaient le retour prochain du dollar à la parité contre euro. Aujourd’hui, les positions longues euro/dollar sont à des plus hauts pluriannuels et nombre de prévisionnistes attendent un euro/dollar à 1,30 voire 1,40 en fin d’année 2018.

Si l’on examine les grandes phases de variation du dollar depuis 40 ans, 3 phases de hausse conséquente se détachent ; (cf. graphe 1)

- La phase « Paul Volker », de resserrement monétaire, a propulsé le dollar vers le haut. Il est ainsi passé d’un bas de janvier 1980 à 1,51 jusqu’à un haut de 0,66 (contre équivalent euro) en mars 1985 quelques mois avant l’accord du Plaza.

- La phase « Bill Clinton » de l’Amérique triomphante et de la première bulle technologique où les flux de capitaux entraient massivement aux Etats-Unis. Le dollar était ainsi passé de 1,47 en août 1992 à 0,84 en novembre 2000.

- La phase « post Grande Crise Financière », où les capitaux internationaux ont trouvé refuge dans le billet vert, passé de 1,60 en juillet 2008 à 1,04 en février 2017.

Trois phases haussières du Dollar depuis 40 ans

Aujourd’hui, nous sommes dans la phase « Trump ». A l’image de son Président, le dollar semble plus volatile mais, en dépit de quelques remontées ponctuelles, paraît subir une période de faiblesse. A son bas récent de 1,25, le dollar avait retracé 38% de sa hausse post crise financière. En cas de dérapage, les cambistes pourraient même viser des objectifs de 1,31 et 1,39.

Inversement, une nouvelle politique de la FED menée par Jerome Powell penchant du côté des faucons pourrait provoquer une remontée du dollar à 1,17 voire 1,12.

Les facteurs principaux militant en faveur d’une hausse du dollar sont :

- la bonne tenue de la croissance américaine et le différentiel de taux d’intérêt des deux côtés de l’Atlantique qui s’est accentué depuis 1 an. (cf. graphe 2)

Différentiel de taux des deux côtés de l’Atlantique

- De plus, la probabilité de 3 hausses des taux au moins aux Etats-Unis en 2018 est passé de 10% à l’automne dernier à 80% aujourd’hui, et celle de 4 hausses des taux de 5% à 30% !

- Le dollar pourrait être aussi soutenu par le rapatriement des capitaux des multinationales américaines, consécutif à la réforme fiscale. Mais il semble que le marché des changes se projette déjà sur « l’après-Draghi » et imagine une mainmise de la Bundesbank sur la BCE avec l’avènement possible de Jens Weidmann.

A contrario, le dollar est pénalisé par deux facteurs structurels :

- Le spectre du double déficit du budget (cf. graphe 3) et de la balance commerciale (cf. graphe 4), alors que s’accentue l’excédent de la zone euro (cf. graphe 5) boosté par une Allemagne, géant des exportations internationales.

- La politique fiscale de Donald Trump n’arrangera pas la situation des finances publiques américaines à moins d’un revirement consécutif aux élections mid terms.

- Et sa politique commerciale n’aura que peu d’effet sur la balance des comptes courants.

Déficit budgétaire américain

Déficit commercial américain

Excédent commercial Zone Euro

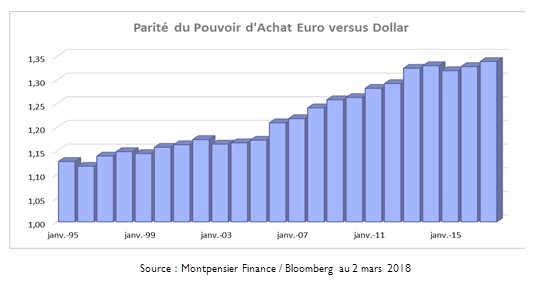

En conclusion, la somme de tous ces facteurs conforte plutôt ceux qui imaginent un dollar revenant à sa parité de pouvoir d’achat contre euro, c’est-à-dire 1,33 (cf. graphe 6). Mais, en matière de prévisions de change, il faut se garder d’affirmations péremptoires.

Espérons que « la relève de la garde » des banquiers centraux, aujourd’hui aux Etats-Unis et en Chine, demain en Europe, n’empêchera pas une nouvelle concertation et le renouvellement de la trêve des changes signée au G20 de Shanghai en février 2016.

Parité de pouvoir d’achat Euro versus Dollar

Guillaume DARD, Président de Montpensier Finance

Pour en savoir plus sur les fonds Montpensier, cliquez ici.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |