| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

« Nous ne nous attendons pas à une explosion des défauts »

L'avis d'Akram Gharbi, expert en High Yield à La Française

A la suite d’une chute historique, les marchés ont réalisé un rebond tout aussi exceptionnel. Si cette remontée a dans un premier temps déconcerté bon nombre d’investisseurs du fait de la décorrélation avec l’économie réelle, elle est aujourd’hui expliquée et comprise.

Il y a deux mois, nous étions dans une configuration où les agences de notation, très critiquées pour leur lenteur à la suite de la crise de 2008, ont pris le pli inverse et ont massivement dégradé les entreprises en un temps record et sans distinction. Les agences ont en effet évalué l’impact de la crise sur les fondamentaux des entreprises avant que ne soient annoncées les mesures de soutien des banques centrales et des Etats.

De ce fait, les agences, et une partie du marché, prévoyaient un nombre de défauts à venir extrêmement important. Par exemple, en mars, S&P Global Ratings a déclaré que le taux de défaut pour les obligations High Yield se dirigeait vers 10% pour les 12 prochains mois, plus du triple du taux de 3,1% qui a clôturé 2019. Ou encore une prévision à 17% pour le secteur de l’énergie US selon Fitch Ratings.

Or depuis, les marchés ont pu affiner cette analyse et s’apercevoir que l’image avait fondamentalement changé grâce à des mesures exceptionnelles :

- Les Banques centrales ont injecté massivement des liquidités dans les marchés financiers pour apaiser la situation.

- Les Etats ont mis de côté la gestion des déficits publics pour venir en aide aux entreprises nationales et protéger les emplois.

- En parallèle, le mois de mai particulièrement dense en publications de résultats du T1 des entreprises High Yield, a permis aux investisseurs d’avoir un peu plus d’indications sur la situation du 2ème trimestre et de rassurer sur la situation de nombreuses entreprises High Yield.

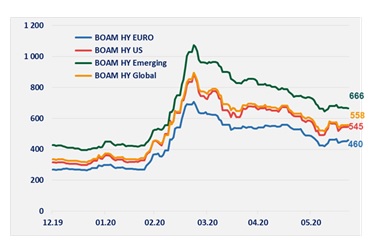

En raison de la reprise attendue de l’économie mondiale et ce soutien rapide et massif des Banques centrales et des Etats, qui a permis à beaucoup d’émetteurs de se refinancer et d’améliorer significativement leur liquidité, nos estimations de taux de défaut sont sensiblement inférieures :

High Yield Euro :

- scénario de base à 4,6%,

- scénario négatif à 6%

High Yield américain :

- scénario de base à 7,3%,

- scénario négatif à 10,5%

A noter que nos estimations sont réalisées en tenant compte du poids des dettes en défaut par rapport au gisement afin de représenter davantage la tendance du marché High Yield et mieux les risques actuels. Les agences quant à elles communiquent leur pourcentage de défaut en nombre d’émetteurs en défaut par rapport au nombre d’émetteur global, surestimant de facto les défauts sur le marché.

Face à ces mesures, les flux reviennent progressivement sur la classe d’actif, et ce soutien commence à se refléter dans les valorisations des obligations High Yield.

Spreads du High Yield par zone géographique

Nos convictions en matière de gestion High Yield sont :

Au niveau géographique :

- Nous privilégions les Etats-Unis et l’Europe Core, et restons prudent sur les pays émergents et périphériques.

- Les fondamentaux de certains pays émergents nous semblent affaiblis par la crise actuelle et par leur forte dépendance aux matières premières (dont le pétrole) et ne bénéficient pas du même soutien des banques centrales que l’Europe et les Etats-Unis.

- Les pays périphériques devraient pâtir d’une baisse importante de la croissance et d’une hausse significative de l’endettement public. Le risque politique pèse également.

Au niveau des notations :

- Nous privilégions les émetteurs américains de grande taille (notamment les « Fallen Angel ») qui offrent des primes de risque attractives par rapport aux émetteurs européens, notamment avec la baisse importante des coûts de couverture qui devrait perdurer dans le temps grâce à la politique accommodante de la FED.

Au niveau sectoriel :

- Nous restons prudents sur les valeurs cycliques notées « B » et « CCC » et privilégions les émetteurs « benchmark » par rapport aux émetteurs de petite taille avec une faible liquidité.

- Nous ne pensons pas qu’il y aura une vague de défauts massive sur les émetteurs énergétiques aux US. Le secteur de l’énergie est certes marqué par une baisse des prix assez spectaculaire et inédite mais la montée des défauts portera principalement sur les petits acteurs et les entreprises les plus endettées. Les principaux perdants de la baisse du prix du pétrole sont les pays émergents qui dépendent fortement des matières premières et qui souffrent d’un déficit extérieur important (Pays du Moyen Orient et Amérique Latine). Des petits producteurs américains vont disparaître, mais cela ne se traduira pas par une hausse aussi importante qu’initialement anticipée des défauts. Cet élément commence à être intégré par le marché avec la baisse significative du « distressed ratio » des sociétés énergétiques aux Etats-Unis passant de 80% en mars à moins de 15% actuellement. (Source : Bank of America, juin 2020)

Pour en savoir plus sur La Française, cliquez ici.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |