| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

Mesures sur le fonds euros : Generali se justifie...

Cher assuré,

L’environnement de taux d’intérêt négatifs que nous connaissons actuellement et que nous pensons durable nous incite à rénover le modèle de l’assurance-vie, à développer des fonds multi-supports alliant performance et protection du patrimoine, et à accompagner votre conseiller dans la gestion de votre patrimoine.

Cette note d’information a vocation à vous aider à appréhender les évolutions de cet environnement et à prendre les meilleures décisions possibles pour votre épargne, en concertation avec votre conseiller.

Un contexte macroéconomique sous tension

La situation des pays européens

Le ralentissement économique est global et est directement lié aux tensions commerciales qui freinent les flux d’échanges et l’investissement des entreprises. L’économie européenne est très affectée, d’autant plus que le Brexit constitue un choc supplémentaire de confiance. L’économie américaine ralentit également et la probabilité d’une récession à horizon 12 mois a augmenté, s’établissant à 30-40%. Tous ces éléments ont contribué à une forte baisse des taux en zone euro.

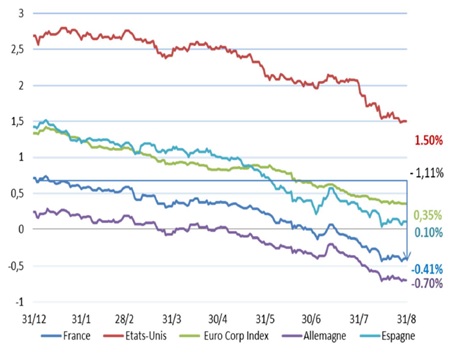

Le Bund allemand à 10 ans, considéré comme la référence pour les taux longs en Europe, a atteint un nouveau plus bas historique passant en 1 an de 0,33% à -0,70% (soit -102bps). Le rendement obligataire de même maturité pour la France est quant à lui passé de 0,68% à -0,41% (soit -108bps) sur la même période. Quant au taux 15 ans, il s’est établi pour la première fois en territoire négatif.

LES MARCHES OBLIGATAIRES (TAUX 10 ANS)

Des politiques monétaires accommodantes qui font perdurer ce contexte

Dans ce contexte de croissance en berne et d’inflation atone, les banques centrales sont en alerte. Même si l’ancien président de la Réserve fédérale de New York et aujourd’hui vice-président du FOMC (Federal Open Market Committee), Bill Dudley, a mis en garde la FED (Réserve fédérale des Etats-Unis) contre des baisses de taux, celle-ci devrait poursuivre ses baisses au cours des prochains mois.

Comme attendu, la BCE (Banque centrale européenne) a baissé en septembre le taux d’intérêt de dépôt de -0,4% à -0,5%, mettant ainsi en place une politique plus accommodante des dépôts pour soulager les banques et relancer l’assouplissement quantitatif. Les rendements obligataires devraient donc rester extrêmement bas, ce qui devrait soutenir la demande pour le crédit (obligations corporate).

Tous ces éléments entraînent mécaniquement une érosion naturelle du taux de rendement prospectif des portefeuilles d’assurance.

Les nouvelles orientations de Generali en matière d'épargne et patrimoine

Sans remettre en cause l’intérêt de l’assurance-vie, cet environnement durable de taux négatifs ne permettra plus à l’avenir au fonds euros de remplir sa promesse de rendement, de garantie du capital et de liquidité journalière.

Cette situation affecte tout le secteur de la banque et de l’assurance, et plus particulièrement le marché de l’épargne.

C’est pourquoi, en ligne avec les différentes analyses macroéconomiques et les incitations communiquées en septembre par l’ACPR (Autorité de contrôle prudentiel et de résolution - l’organe de supervision français de la banque et de l’assurance), nous avons décidé de vous proposer de nouveaux moteurs de performance pour votre épargne.

Pour ce faire, nous avons repensé nos modèles de gestion et nos offres d’investissement, tout en renforçant notre accompagnement envers nos partenaires distributeurs.

Des offres d’investissement nouvelles et complémentaires

Cet environnement remet définitivement en cause le modèle du fonds euros « roi » et confirme la nécessité d’aller vers davantage d’unités de compte pour retrouver un équilibre entre protection du patrimoine et performance : la diversification de la nature des investissements possibles est devenue une nécessité.

Pour cela, nous allons mettre en place différentes options de gestion financière ainsi que des supports capables de générer, selon les conditions de marché, de la performance et de la protection du capital investi.

Ce sont à titre d’exemples :

- des produits immobiliers,

- des fonds de private equity,

- …

Ces solutions alternatives d’investissement permettront de gérer votre épargne selon vos objectifs et vos projets de vie.

Un accompagnement patrimonial renforcé auprès de nos partenaires distributeurs et de nos assurés

Au-delà du produit, nous allons également revoir notre accompagnement en renforçant toujours plus notre qualité de service. Nous allons notamment créer de nouveaux modes de gestion en collaboration avec nos distributeurs : Gestion Pilotée/Personnalisée & Gestion Conseillée.

Nous consolidons également les expertises patrimoniales et financières de nos équipes qui auront à leur disposition de nouveaux outils digitaux pour faciliter nos échanges et une documentation plus claire et plus lisible pour vous aider à comprendre les tenants et aboutissements de la gestion de votre patrimoine.

Des mesures de prudence à court terme

Notre priorité absolue est de vous accompagner de manière responsable et pérenne. C’est pourquoi, dans cet environnement de taux bas, nous avons décidé un certain nombre de mesures contraignantes en matière de souscription sur nos fonds euros existants – c’est dans l’intérêt de nos assurés, afin de protéger l’épargne constituée et déjà investie.

De la même manière, pour tenir les engagements que nous avons pris envers vous dans la durée, nous devons accepter cette année de baisser significativement les taux de rendement servis sur nos fonds euros (les « taux de participation aux bénéfices »). Cette décision s’inscrit dans le cadre de notre politique de gestion prudente que nous avons toujours privilégiée.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |