| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

Les phrases cultes de Meyer Azogui, Président indépendant de Cyrus Conseil...

Meyer Azogui (Cyrus Conseil)

Accepter un peu de risque et d’illiquidité…

« L’an 1 de la révolution du monde de l’épargne ! » C’est ainsi que Meyer Azogui, Président de Cyrus Conseil, décrit la phase dans laquelle nous entrons.

Un constat porté par une prise de conscience par le grand public que l’absence de risque ne rémunère plus. Ce phénomène est accentué par le nouvel environnement qui se dessine : la Loi PACTE avec le lancement du PER, un intérêt grandissant pour le non coté, la transparence des rémunérations… et les mesures successives prises depuis la rentrée par les assureurs pour restreindre l’accès au fonds en euros, « le livret A des riches » dixit Meyer Azogui.

Cependant, le Président de Cyrus n’a pas d’inquiétude majeure sur le fonds euros. En revanche, il souhaite que les assureurs se réinventent et ne poussent pas au crime. Car d’un côté, on incite l’épargnant à prendre du risque, de l’autre, on ouvre les vannes aux personnes morales. « Je serais assureur, j’interdirais toute souscription aux personnes morales qui ne sont pas des structures patrimoniales » précise-t-il.

Pour Cyrus, cela conduit à un retour à la hiérarchisation des placements, que ce soit pour les véhicules d’investissements ou les classes actifs. « Est-ce que l’assurance-vie va continuer de drainer l’épargne ? Chez nous ce n’est déjà plus le cas » indique Meyer Azogui, considérant que ce n’est plus une option aussi systématique qu’auparavant.

Deux préalables sont désormais nécessaires pour qui veut protéger son épargne :

- Accepter une prise de risque, ne serait-ce que pour ne pas perdre d’argent

- Accepter un certain niveau d’illiquidité

Mais cela ne peut ne peut se faire qu’au prix de beaucoup de pédagogie pour des épargnants biberonnés au fonds euros depuis tant d’années. Cela remet donc au cœur l’activité de conseil, une conséquence dont entend bien profiter Cyrus.

Repenser l’allocation d’actifs…

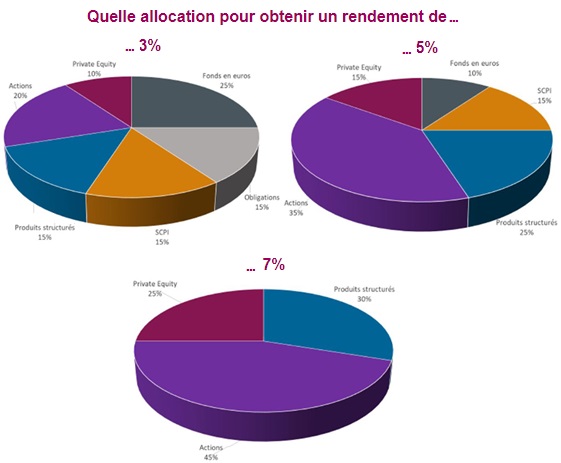

Pour ce faire, la société estime que la diversification n’est plus suffisante si elle n’est pas accompagnée de décorrélation. Et plutôt que de reprendre les traditionnels profils prudents / équilibrés / dynamiques, elle préfère une approche par le rendement et s’interroger sur quelle allocation pour obtenir du 3%, 5% ou 7%, sur un horizon d’investissement d’au-moins 5 ans.

Elle identifie ainsi 6 classes d’actifs (fonds €, obligations, produits structurés, immobilier, actions cotées et actions non cotées), elles-mêmes divisées en une trentaine de sous-classes.

Les produits structurés notamment jouissent d’une cote très positive auprès de Cyrus, qui y voit une classe d’actif particulièrement pertinente dans le contexte actuel. Au total, plus de 200 produits dédiés ont été lancés par la société pour un volume de près d’1 milliard d’euros. « Plus on approche de la fin d’un cycle, plus on a de l’intérêt à en avoir. Ils peuvent apporter du rendement dans un marché neutre ou baissier avec en plus une protection du capital » considère Jean-Philippe Muge, Directeur des investissements d'Invest AM (société de gestion du groupe Cyrus).

Sur l’immobilier, il s’agit en fait davantage d’opérations de club deals que de SCPI, qui représentent moins de 15% de la poche. « Ils sont plus complexes à monter mais ils permettent une meilleure maîtrise de la chaîne de valeur et donc sécurisent mieux l'opération pour les clients » explique José Zaraya, président d'Eternam, la filiale immobilière du groupe.

Si elle reste investie en actions, la société reste prudente sur la classe d’actifs. « Tout est cher mais on n’a pas le choix. C’est par défaut, comme en 2012 : on n’a pas voté Hollande, on a voté contre Sarkozy » illustre Meyer Azogui.

En revanche, Cyrus fuit totalement la dette privée, « peut-être la bulle la plus importante aujourd’hui ».

Une année record et des fonds performants…

Avant même de clôturer 2019, Cyrus anticipe déjà une année record avec une collecte brute qui dépasse les 500 millions € pour un encours de près de 4 milliards €. Elle affiche 195 collaborateurs dont près de la moitié sont actionnaires.

Autre réussite, le succès grandissant d’Invest AM, dirigé par Gilles Etcheberrigaray et mise en avant par son nouveau Directeur Marketing & Communication Constantin Paoli. La société de gestion propose en particulier deux fonds flexibles qui ont su traverser les secousses de l’année dernière tout en profitant du rebond qui a suivi :

- Invest Latitude Patrimoine (-3,47% en 2018 ; +10,99% YTD ; SRRI 3)

- Invest Latitude Monde (-3,41% en 2018 ; +13,66% YTD ; SRRI 4).

Est-ce que Cyrus vise des opérations de croissance externe pour continuer ce développement ? « On a envisagé plusieurs opérations mais on cherche encore » admet Meyer Azogui.

La société se concentre néanmoins sur l’accompagnement de sa clientèle, dont la typologie a d’ailleurs évolué. « Quand j’ai démarré, mes clients avaient au moins 65 ans. Aujourd’hui, il y a des millionnaires trentenaires » indique le Président de Cyrus.

Et cet épargnant nécessite aujourd’hui plus que jamais de l’accompagnement. Car un paradoxe subsiste : plus il est riche, moins il prend de risque. « On ne passe pas en une génération de la djellaba à la mini-jupe » relativise cependant Meyer Azogui.

Pour en savoir plus sur les fonds Invest AM, cliquez ici.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |