| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

« Les faux départs n'abolissent pas la ligne d’arrivée » selon Carmignac Risk Managers...

Didier Saint-Georges, Membre du Comité d'Investissement de Carmignac Risk Managers

En ce début du dernier trimestre 2017, il est tout à fait saisissant de constater que ni la BCE ni la Fed n’ont encore mis en œuvre les prochaines étapes respectives de « normalisation » de leurs politiques monétaires, alors que le contexte économique le justifierait largement. La Fed est plus avancée, mais est demeurée extrêmement accommodante. La BCE n’a même pas encore bougé. En zone euro, la croissance économique est pourtant largement au-dessus de son potentiel de long terme, et les anticipations d’inflation se sont stabilisées, voire redressées. Aux États-Unis, la croissance demeure ferme, et la situation de l’emploi se tend chaque jour.

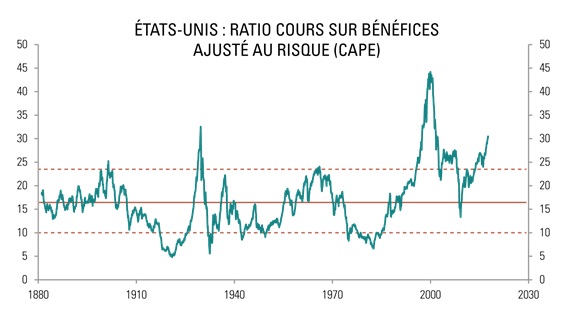

Dans les deux régions, le renchérissement du prix des actifs financiers appelle à la responsabilité des banquiers centraux de cesser d’enfler davantage le phénomène. Mais par peur des risques politiques à répétition depuis l’été 2016, par frustration à l’égard d’un objectif d’inflation élusif inscrit dans leurs statuts, peut-être par peur des marchés, les Banques centrales ont jusqu’à ce jour donné raison aux investisseurs qui ont fait le pari que le moment difficile serait sans cesse remis à plus tard. Cette succession de faux départs a prolongé le prodige artificiel d’une corrélation positive entre actions et obligations. La reprise du cycle économique conjuguée au soutien monétaire a continué de fournir aux marchés le cocktail euphorisant capable d’élever sans discontinuer le prix de toutes les classes d’actifs. Les téméraires ont continué d’être récompensés, et la gestion des risques d’être superflue.

La ligne d’arrivée de ce parcours d’obstacles pourtant n’a nullement disparu, et les banquiers centraux reconnaissent qu’ils s’en sont même maintenant considérablement rapprochés. Les marchés de taux ne se sont pas préparés à cette inflexion, tandis que les marchés d’actions espèrent pouvoir s’arracher, tant que le cycle économique les soutiendra, à la force de gravité qu’exerceront alors les obligations.

La ligne est désormais tracée

Sa présidente Janet Yellen l’a confirmé, la phase de réduction de la taille du bilan de la Banque de réserve fédérale américaine, après huit années d’une expansion radicale, débutera d’ici la fin de l’année. L’assouplissement des conditions financières produit par la faiblesse du dollar, et le plan de baisse d’impôts récemment évoqué par Donald Trump ne pourront que renforcer cette perspective. Le président de la Banque centrale européenne est tout aussi engagé : il nous détaillera en octobre les modalités de l’arrêt progressif de l’expansion de son bilan. Pour la première fois depuis 2008, la taille cumulée des bilans des quatre plus grandes Banques centrales du monde commencera de baisser l’an prochain. Et pourtant, les marchés financiers continuent de regarder ailleurs, comme si le « Quantitative Easing à l’infini » constituait encore un scénario plausible.

Aux États-Unis, cette complaisance peut plus facilement s’expliquer. Nous pensons nous-même que le cycle économique vit ses derniers trimestres. L’activité industrielle montre déjà quelques signes d’essoufflement (voir notre note de septembre « La stratégie du paratonnerre »). Quant à la croissance de la consommation, elle repose sur une extension historique du crédit à la consommation et une baisse sensible du taux d’épargne, paramètres qui ne recèlent plus guère de marge de progression, en particulier quand les taux d’intérêt remonteront. Par conséquent, il est légitime d’anticiper que la hausse des taux d’intérêt aux États-Unis fasse long feu.

Quand le rythme d’activité s’infléchira, la Fed ne pourra ignorer qu’une poursuite du resserrement monétaire ne ferait que précipiter l’inflexion. C’est déjà cette perspective que reflète la courbe des taux d’intérêt aux États-Unis, obstinément plate. C’est elle aussi qui explique que les valeurs de croissance américaines de nouveau surperforment les actions cycliques, et que le dollar ne se soit pas davantage ressaisi cet été après 8 mois de baisse ininterrompue. Á cet égard, le tardif projet de réductions d’impôts de l’Administration Trump, même s’il parvenait à survivre à une procédure budgétaire qui s’annonce compliquée, n‘est lui-même guère susceptible d’apporter un choc suffisant pour enrayer cette logique.

« L’Europe, l’Europe, l’Europe »

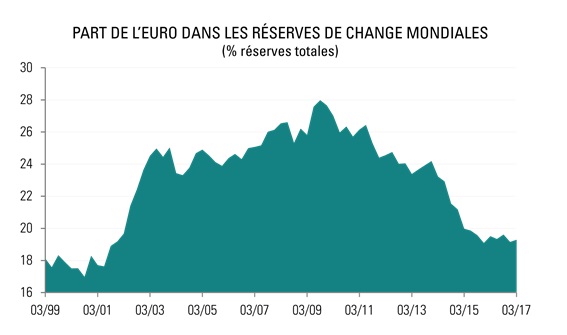

Comme le disait le Président de Gaulle il y a plus de cinquante ans, il ne sert à rien de répéter avec fougue sa foi dans l’Europe, « il faut prendre les choses comme elles sont ». La grande crise financière de 2008 a porté un coup extrêmement lourd au rêve de convergence de la zone euro. Les performances économiques ont profondément divergé entre l’Allemagne et les autres pays, et une polarisation profonde de l’opinion publique s’en est suivie. Les entreprises, investisseurs et allocataires d’actifs mondiaux ont reflété cette crise existentielle en désertant massivement la monnaie unique depuis près de dix ans (voir graphe).

Certes, après que l’année 2016 eût introduit le risque d’une propagation mortelle des logiques de fragmentation politique et économique à la zone euro, les élections françaises ont enrayé la contamination en 2017. Mais les démocraties européennes demeurent sous la pression de populations frustrées à la fois du peu de richesse économique créée par leurs économies depuis 10 ans, et du partage qui en est fait. Les réformes à l’économie française et à la gouvernance de la zone euro que le Président Emmanuel Macron propose devront impérativement réussir pour que la tentation populiste ne resurgisse pas avec vengeance lors des prochains scrutins. S’il devra surmonter la résistance au changement en France, il contrôle néanmoins largement la mise en œuvre de son programme. Il devra en revanche convaincre la prochaine coalition allemande de la nécessité d’une réforme de la zone euro, et cette coalition n’est même pas encore signée.

Mais entre la tradition allemande du compromis politique intelligent (« Konsens denken »), et l’impératif absolu pour les partis modérés (CDU-CSU, FDP, Verts, SDP) de s’accorder sur un projet d’avenir crédible sous peine d’être délogés in fine par les extrêmes nationaux, il est légitime de faire le pari que l’intérêt d’une volonté politique commune prévaudra. Á court terme, le soutien du cycle économique aidera à faire accepter les réformes les plus difficiles, et c’est aussi le sens qu’il faut attribuer au pas de charge adopté par le gouvernement du premier Ministre français Edouard Philippe dans son action.

Ce cycle de croissance et cette nouvelle dynamique européenne ne permettront pas aux marchés obligataires de la zone euro d’esquiver l’impact que les réductions d’apport de liquidités de la BCE s’apprêtent à leur infliger. Le niveau extraordinairement bas des taux d’intérêt de la dette souveraine allemande sera bientôt intenable. C’est un risque qu’il est impératif de continuer de gérer, même si les faux départs successifs ont rendu les couvertures infructueuses ces derniers mois. En revanche, le retour des capitaux vers la zone euro, ainsi que le redressement de la courbe des taux pourraient dans un premier temps s’ajouter aux mérites du cycle économique pour protéger les marchés d’actions européens du risque obligataire, et renforcer en tendance la confiance des investisseurs dans la monnaie unique.

Achevé de rédiger le 02/10/2017

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |