| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

Les bonnes performances se sont alignées en 2023 pour...

|

La conférence trimestrielle de Varenne Capital Partners était animée par David Mellul, directeur général, David Wierzba, directeur du développement et Bertrand Vaur, responsable de la stratégie d’arbitrage de fusions et acquisitions. H24 vous en propose un résumé... |

Les bonnes performances se sont alignées pour la société de gestion en 2023, un millésime pourtant très difficile à cerner pour les investisseurs.

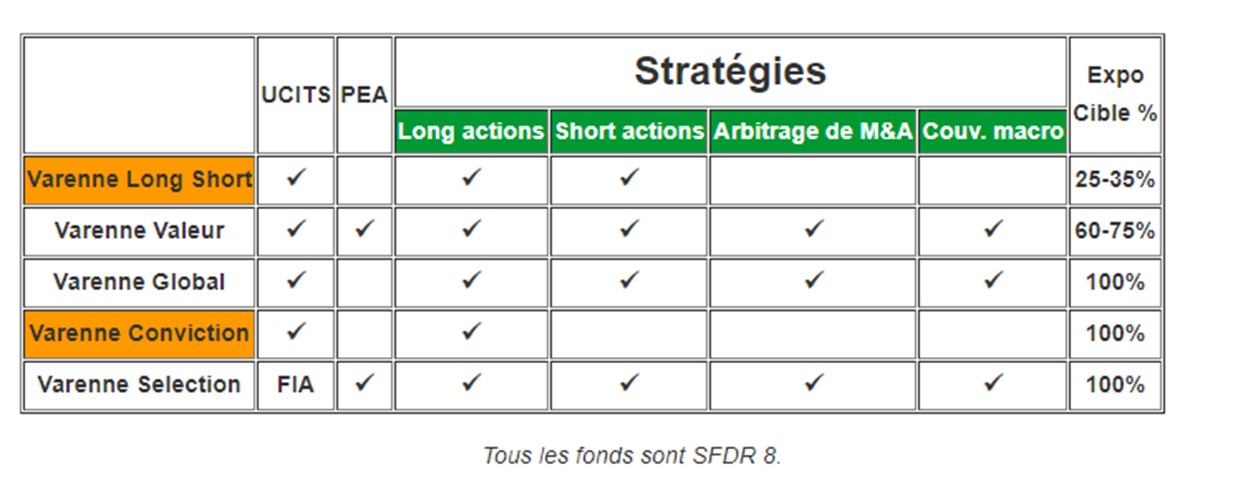

Avec une confiance renouvelée, Varenne lance deux fonds cette année, Varenne Conviction (100% exposé, long actions pur) et Varenne Long/Short (1/3 exposé en moyenne).

Aux partenariats commerciaux au Royaume-Uni et aux États-Unis, Varenne Capital vient d’ajouter deux nouveaux accords en Espagne et en Amérique latine.

David Wierzba a rappelé que la SGP gère 2,9 milliards d’euros avec une équipe « très stable » de 43 personnes.

Produire une performance d’excellence, dans la durée, avec le minimum de prise de risque nécessaire à l’obtenir

Pour y parvenir, quatre stratégies sont à l’œuvre dans tous les fonds, en permanence :

-

Le Long Actions, moteur de la performance de long terme

-

Le Short Actions, activé si l’environnement est favorable

-

L’arbitrage de fusions et acquisitions, sur des opérations amicales et annoncées seulement

-

Les couvertures macroéconomiques, pour réduire les impacts éventuels de risques extrêmes

Varenne Capital se distingue par sa recherche entièrement propriétaire, c’est-à-dire sans passer par les brokers. Elle s’appuie sur des équipes spécialisées par stratégie et ses systèmes d’information dans lesquels elle a investi « massivement ».

Autre singularité, Varenne Capital sépare la gestion des risques de la gestion des opportunités.

Deux recrutements dans l’équipe d’investissement

David Wierzba a souligné la « grande stabilité des équipes » depuis la création de Varenne Capital Partners.

Valéry Prunier a rejoint la société en qualité de responsable de la recherche en Long actions et Marc Ohayon comme responsable du trading et des produits dérivés, tous deux avec le titre de Managing Director.

Varenne étend sa gamme

Varenne Capital offre désormais deux fonds supplémentaires aux investisseurs.

Le nouveau fonds Varenne Conviction répond à la demande d’investisseurs, notamment institutionnels, de disposer de la compétence pure de Varenne Capital en sélection d’actions. Cela devrait leur permettre d’ajouter une brique pure au sein d’une allocation d’actifs globale. Une démarche compréhensible quand on observe la contribution de la poche Long Actions à la performance globale des fonds.

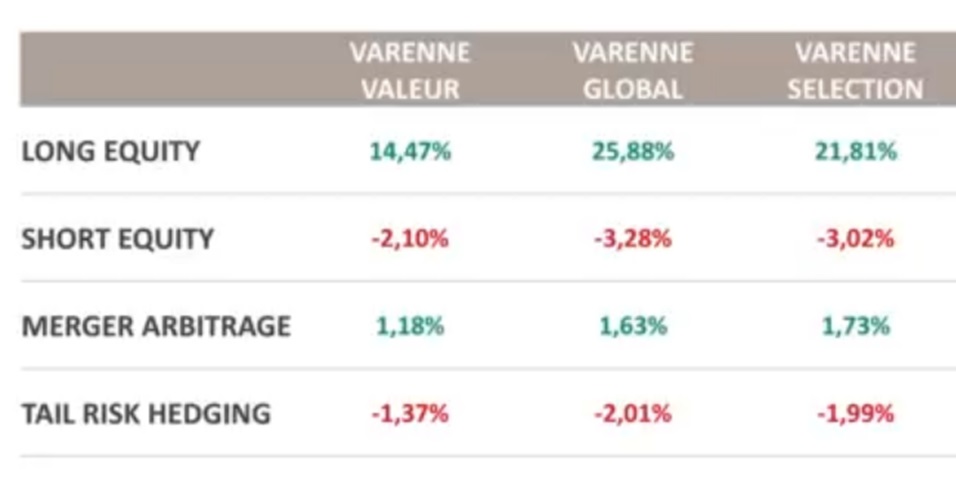

Performances en 2023, parts P Eur :

📍 Varenne Valeur – 20/25 lignes actions (SRI 3) : 12,8%

📍 Varenne Global – 40 lignes actions (SRI 4) : 21,8 %

📍 Varenne Selection – 12/15 lignes actions (SRI 4) : 17,9%

Attributions de performances en 2023

Le Long Actions a produit la vaste majorité de la performance.

Bonne performance de l’arbitrage, pourtant si difficile en 2023 dans l’environnement rabougri des opérations de fusions et acquisitions en 2023. Il a financé l’essentiel, voire la totalité du cout des couvertures macroéconomiques selon les fonds...

Le Short actions s’est avéré un cout, sans grand surprise compte tenu des hausses généralisées in fine.

Source : Varenne Capital Partners – données brutes avant frais au 31 décembre 2023

Pour David Mellul, « Grâce à vingt ans d’investissement en R&D, à des efforts constants dans l’amélioration des processus de gestion, à des équipes aussi stables qu’expérimentées et à des systèmes propriétaires de pointe, Varenne est exceptionnellement bien équipé pour identifier et saisir les meilleures opportunités sur les marchés ».

Systèmes d’information de pointe en soutien de la sélection d’entreprises aux critères stricts

L’équipe de gestion recherche :

-

Un avantage concurrentiel durable, avec un costing power ou un pouvoir de fixation des prix.

-

Une équipe de direction d’excellence

-

Des perspectives économiques favorables

-

La dynamique de croissance et de création de valeur propre

-

Peu ou pas de dette

-

Le respect des critères ESG

Principales contributions du Long Actions à la performance au troisième trimestre

En négatif : Dollar General et Starbucks

Le premier est un grand distributeur américain qui dispose de 19 000 implantations essentiellement en zone rurale. En fin d’année dernière, l’entreprise a été affectée par des problèmes logistiques et a subi un changement de direction. Au T2 2023, après des discussions avec la société et avec ses réseaux d'experts, Varenne a révisé à la baisse la note de qualité économique de Dollar General. La position a été vendue en mai 2023, avant la publication des chiffres du premier trimestre en juin qui ont d’ailleurs été mal accueillis par les marchés.

Pour le second, la position a été initiée lors du retour de son PDG visionnaire Howard Schulz qui avait alors massivement acheté des titres pour son compte. Bien que la qualité de Starbucks n’ait pas été dégradée, la SGP a arbitré la ligne en faveur d’ULTA Beauty, un leader de la distribution spécialisée de produits de beauté aux États-Unis présentant un meilleur potentiel boursier.

En positif : Pandora - Après avoir acquis près de 2% du capital à 230 DKK, faisant suite à des achats du PDG et de son DAF en 2020, Varenne Capital a plus tard renforcé sa position pour finalement vendre l’ensemble de son bloc à près de 720 DKK l’an dernier, après que le cours a bondi de plus de 50% au T3 2023.

JD Sports est l’un des leaders mondiaux de la vente d'articles de sport et de loisirs qui dispose de plus de 3 300 magasins dans 38 pays. Varenne a constitué ses positions en octobre 2021, en raison d’opportunités de croissance significatives, en particulier en Europe. L’arrivée de Régis Schultz en août 2022, manager que Varenne connaît depuis plusieurs années, a créé de nouvelles ambitions de croissance qui ont suscité un accueil très favorable du marché. Malgré quelques incidents de parcours, provoqués notamment par une croissance plus faible chez Nike, Varenne réaffirme sa thèse d’investissement dans JD Sports.

SalMar a vu son cours grimper de 48% cette année. Ce deuxième producteur de saumons en Atlantique est intégré verticalement. L’entreprise a assuré une croissance soutenue par croissance organique et par acquisitions. La production est passée de 50 000 tonnes en 2005 à 230 000 tonnes en 2023. « Nous envisageons avec une grande confiance les prochaines années de SalMar, qui devrait continuer de grandir et de poursuivre son intégration verticale. Elle renforcera ainsi sa position concurrentielle, en matière de coûts d’exploitation, et générera sans doute d'autres synergies par l’intégration des fermes aquacoles de NTS. »

ULTA Beauty dispose de 1 360 magasins dans 50 États américains, avec une base de 42 millions de membres dans son programme de fidélité. Quand les craintes sur la consommation américaine ont entrainé la baisse des cours de 30% au T3 2023, la SGP a acquis des positions à 400 dollars environ qui sont passées à 480 $ ensuite, après que la direction a rassuré les marchés.

Safran est une position constituée au T1 2023 autour de 135 euros qui a dépassé 160 euros en fin d’année.

Principaux mouvements

Achats : Ulta Beauty, Rayanair, Safran

Ventes : Dollar General, Pandora et Starbucks

Positions diversifiées :

-

En options : UBS et TSMC (semi-conducteurs)

-

Provenant de l’analyse des DOI (NDLR : les achats de titres par les dirigeants) : GTT, Broadcom, Emerson Electrice, Id Logistics

-

Spinoffs : Fortrea et General Electric

-

Quality tech : une sélection d’entreprises technologiques offrant des perspectives « formidables » selon David Mellul

« Nous nous attendons à maintenir un biais actions soutenu dans l’ensemble de nos fonds, en ligne avec notre stratégie » a conclu David Mellul

L’environnement pour le Short Actions pas assez mûr pour déployer davantage de capitaux

L’objectif est de générer des rendements non corrélés aux marchés dans des conditions défavorables.

La nature des problèmes couverts par cette stratégie relève de la détérioration fondamentale de l’activité ou de pratiques comptables contestables.

Pour apprécier le degré d’opportunité du marché pour la stratégie short, la SGP regarde en particulier les niveaux du high yield américain et européen. Pour Varenne Capital, le niveau de 7,5% est un seuil au-delà duquel le marché opère un tri plus sélectif entre les opérateurs bien gérés et les autres.

L’environnement pour la stratégie short est moyennement porteur, ce qui a incité l’équipe à une très grande sélectivité.

Un millésime très honorable en arbitrage de fusions acquisitions

La stratégie a pour but de financer tout ou partie du coût des couvertures macroéconomiques, dont le budget maximal est de 1,5% par fonds et par an.

L’univers d’investissement dans l’arbitrage s’est contracté de 18% en 2023. Les coûts de financement en hausse, le durcissement des autorités de la concurrence font partie des causes de ce recul. Le volume de transactions dans le non coté a baissé de 38% l’an dernier, provoquant un moindre flux d’opérations et l’attrition du potentiel d’arbitrage.

En dépit d’un environnement défavorable, l’exposition a oscillé entre 10% et 16% et produit des résultats très honorables (voir supra). Parmi les principaux contributeurs à la performance de cette poche : Activision Blizzard (jeux), acquis par Microsoft, LHC Group, acquis par United Health et Horizon Therapeutics, acquis par Amgen.

« L’environnement devrait bénéficier du retour des fusions et acquisitions. »

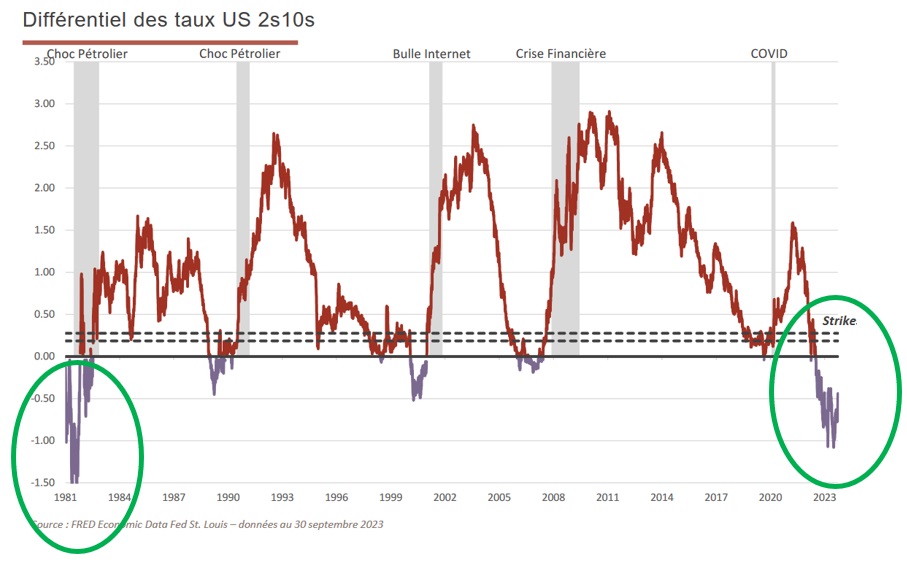

Couvertures macroéconomiques

Il s’agit de prémunir les portefeuilles des risques de marché, une partie au moins, qui dépassent la simple correction, c’est-à-dire qui provoqueraient la baisse de l’indice S&P500 de plus de 20 % par rapport au plus haut des douze derniers mois.

-

Le premier type de couverture se concentre sur les marchés actions avec des stratégies optionnelles de court à moyen terme, non vanille, qui se paient nettement moins cher que les stratégies classiques.

-

Le second type cible les racines des risques. L’horizon d’investissement plus long, jusqu’à cinq ans, couvre les actions, les matières premières, les devises ou les taux d’intérêts.

En début d’année, les fonds bénéficient de quatre lignes de défense

-

Put Spread sur l’Euro Stoxx 50 et le S&P 500, avec un pay off de 10 fois la prime payée

-

Put Dual Digital sur le S&P500 et la parité Dollar/Yen. En cas d’anticipation de ralentissement important, le différentiel de taux d’intérêt devrait se réduire entre les marchés du dollar et du yen.

-

Put Dual Digital en cas de baisse de l’Euro Stoxx et des taux d’intérêts européens à deux ans

-

Call Steepener sur l’écart de taux 2610 ans américain. Actuellement négatif, car la courbe des taux américaine est inversée, cet écart de taux devrait se réduire voire passer en territoire positif. Jusqu’à présent, l’inversion de la courbe a annoncé une récession avec 18 mois d’avance, a rappelé le directeur général de Varenne capital Partners.

📑Comment souscrire ?

📍Varenne UCITS – Varenne Valeur, SRI 3, éligible au PEA, part P-EUR : LU2358392376

📍Varenne UCITS - Varenne Global, SRI 4, part P-EUR : LU2358389745

📍Varenne Selection, SRI 4, éligible au PEA, part P-EUR : FR0013246741

Article rédigé par H24 Finance. Tous droits réservés.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |