| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

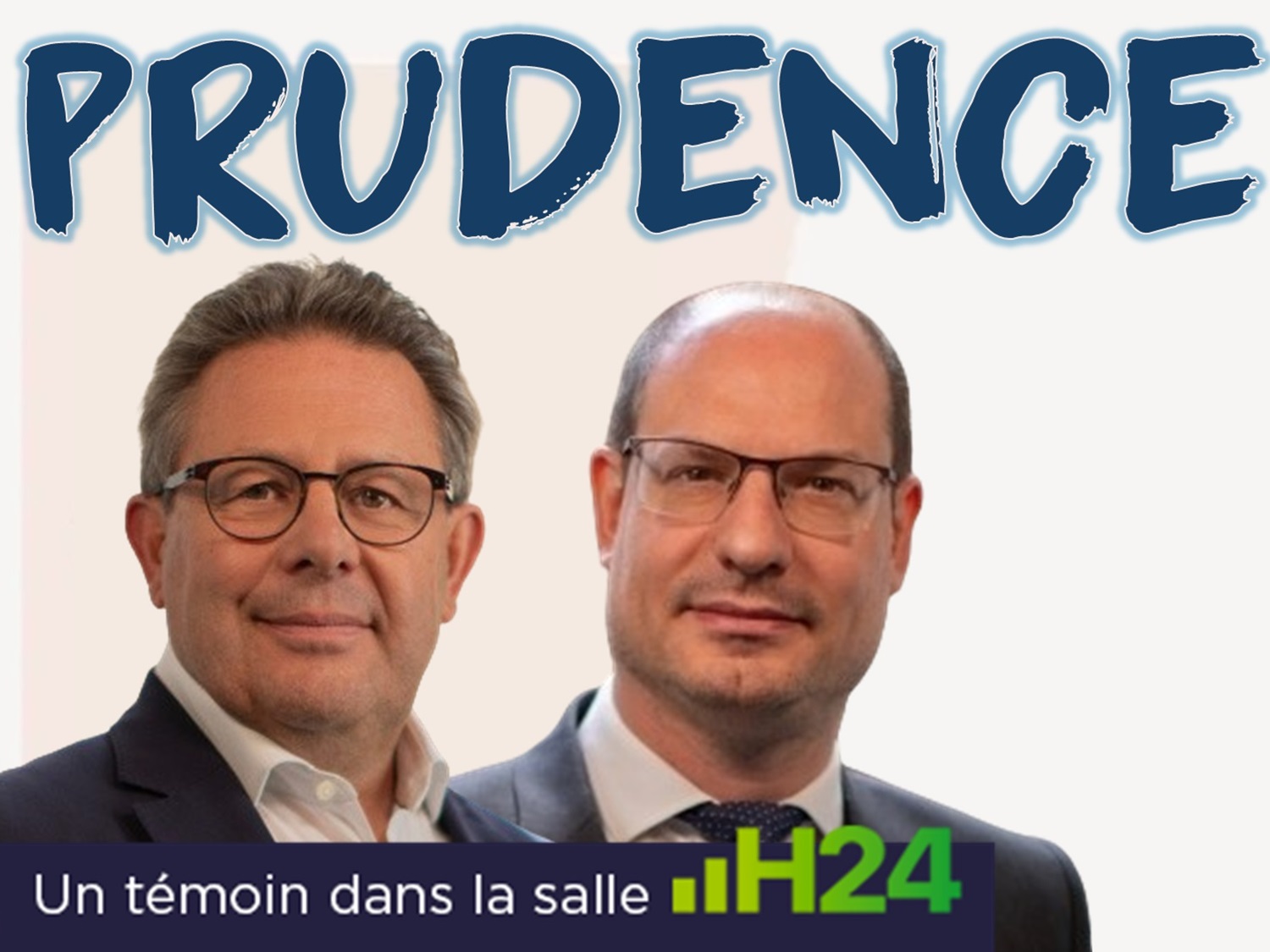

Le portefeuille simple et efficace de Didier Bouvignies (Rothschild & Co AM)...

|

Didier Bouvignies, associé-gérant et directeur des gestions, partage ses perspectives pour 2024 avec Fausto Trevisan, directeur de la distribution. L’occasion de revenir sur nos thèmes d'investissement clés, au travers d'une analyse des différentes classes d'actifs et choix d'allocations pour les mois à venir. H24 vous en propose un résumé... |

Des marchés très performants en 2023 malgré l’environnement anxiogène

Les actions ont produit des performances record, aux États-Unis comme en Italie et en Espagne, mais sauf en Chine.

L’année 2023 rattrape le mauvais millésime 2022 en actions souligne Didier Bouvignies. « On a perdu de l’argent en obligations en termes nominaux et réels, malgré tout ».

Les flux ont pris un chemin inverse !

Les actions européennes ont été continuellement vendues l’an dernier.

« Les investisseurs ont souvent raté la hausse de l’an dernier ».

27% des investisseurs sondés croient à la récession contre 55% l’an dernier

C’est le résultat du sondage publié par Goldman Sachs AM.

En 2023, les États ont continué d’être généreux, l’immobilier a reculé sans s’effondrer, l’inflation a reculé et l’emploi est resté bon. Surtout, la croissance bénéficiaire a dépassé largement les attentes.

Activité économique faible mais sans signe inquiétant

-

Le spectre de la récession continue de s’éloigner.

-

Les salaires réels devraient progresser en 2024, un effet décalé qui devrait soutenir la consommation et la croissance.

La crise immobilière pèse sur l’économie chinoise

Sommes-nous proches des points bas ?

L’épargne chinoise a cru à 10% du PIB tandis que les indicateurs de confiance sont au plus bas. Le plan public de soutien aux marchés financiers et de baisse des réserves obligatoires dans le système bancaire sont des signes favorables.

« Il y a des éléments techniques qui plaident pour un rebond des actions chinoises »

La Fed et la BCE dans une situation extrêmement compliquée

-

L’inflation recule mais il reste encore du chemin pour la composante « cœur » de l’inflation aux États-Unis.

-

En Europe, la manœuvre n’est pas aidée car la productivité a reculé depuis l’irruption de Covid. Les effectifs ont cru plus vite que le PIB.

A horizon 10 ans, les taux réels à 2% aux Etats-Unis et de retour à 0% en zone euro

Pour Didier Bouvignies, il faut « rester prudent sur la duration en Europe ».

Les émissions investment grade sont intéressantes parce que les taux de défaut implicite à 4%, un niveau identique à la période post-Lehman, sont bien supérieurs aux taux de défaut historique qui avoisine 1%.

Bénéfices américains et européens au plus haut historique

-

Les grands perdants de l’ajustement cyclique sont les États et les ménages, dans une mesure limitée.

-

La rentabilité du capital est proche du plus haut à 15% aux États-Unis et assez proche des pics en Europe. Dans le cycle moyen terme, c’est un sujet de préoccupations.

P/E x20,5 pas données les actions américaines !

En Europe, le PER prospectif à x 12,4 est plutôt attractif. Celui des actions chinoises est à x 10,6.

Positionnement au début février

-

Des forces contraires sur la croissance

-

Décélération attendue aux États-Unis

-

Peu d’espoir de mieux en Europe mais beaucoup d’épargne disponible

-

Obligations : peu de valeur dans la dette souveraine, du potentiel dans la dette investment grade

-

Les marges d’entreprises légèrement à risque en 2024

In fine, un positionnement équilibré 1/3 actions, 1/3 obligations, 1/3 cash.

Une ligne plus prudente que la moyenne historique de la gestion menée par Didier Bouvignies.

Une maxime : « La bourse ne fait pas de politique. Quand elle en fait, elle se trompe ».

Autrement dit, les scenarii extrêmes selon tel ou tel résultat d’élection majeure sont voués à l’échec. Focus sur la dynamique des entreprises !

Diversifiés Dynamique International avec R-Co Valor

Performance Absolue - Dynamique avec R-Co Opal Equilibre

Actions - Immobilier avec R-Co Thematic Real Estate

Équipe de Multigestion

Article rédigé par H24 Finance. Tous droits réservés.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |