| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

La gestion value a de nouveau la cote !

Yann Giordmaïna (Gérant de Tocqueville Value Europe) nous parle de ce style de gestion

Tocqueville Finance, pionnière de la gestion value

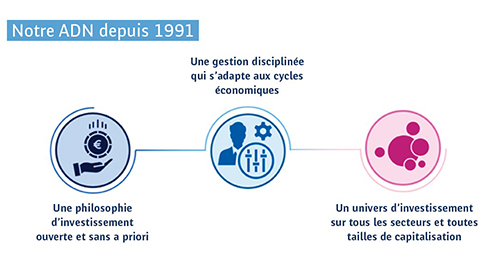

Chez Tocqueville Finance, l’intérêt que nous portons à la gestion value est loin d’être un effet de mode ou d’aubaine !

Cette approche fait partie de l’ADN de la maison, puisque la société de gestion a débuté son activité, en 1991, en proposant des stratégies value sur les actions européennes.

Une expertise phare, qui totalise aujourd’hui 2,4 milliards d’euros d’encours.

Vers la fin de la dichotomie extrême du marchés

Aujourd’hui, le contexte nous semble plus que jamais favorable pour cette approche.

Tout d’abord, les politiques budgétaires expansionnistes, aussi bien aux États-Unis qu’en Europe, et la reprise économique post-Covid, très vigoureuse à l’échelle mondiale, vont permettre à des secteurs cycliques et à des activités massacrées en Bourse pendant la pandémie de rebondir.

La dispersion extrême des valorisations est un autre élément de soutien. De fait, en ce qui concerne les actions européennes, l’écart de valorisation entre la value et la croissance est au plus haut, au-delà même des écarts observés lors de la bulle Internet de 2000. À ce titre, la violence du retournement, en novembre dernier, a acté le fait que les écarts de valorisation au sein du marché étaient une anomalie. La concentration excessive des flux sur les titres de qualité et à la croissance visible nous semble aujourd’hui arrivée à son terme et nous tablons sur un rééquilibrage, avec une réduction progressive des décotes entre les différentes catégories de valeurs.

Autre point favorable

La dynamique de révision des résultats est actuellement positive pour les secteurs les plus cycliques de la cote, encore largement décotés, et, sur la période 2020-2022, la perspective de croissance des bénéfices par action des valeurs de la catégorie dite value est supérieure à celle des titres qui furent au coeur du momentum qualité/croissance.

Les banques et l’automobile parmi les secteurs à suivre

Si la croissance demeure une dynamique structurelle pour le long terme qui a sa place en coeur de portefeuille, la value fait de son côté figure de pari conjoncturel et satellite, dont il nous semble opportun, à l’heure actuelle, d’augmenter le poids dans les allocations d’actifs.

Parmi les secteurs que nous identifions comme « value », citons notamment les banques.

Même si, depuis un an, le secteur a repris des couleurs en Bourse, il reste largement décoté. Pourtant, nous estimons que les multiples contraintes réglementaires qui lui ont été imposées ces douze dernières années lui ont permis de prouver sa solidité. Par ailleurs, nous considérons que nous nous trouvons aujourd’hui à un point d’inflexion en ce qui concerne cette pression réglementaire. Enfin, la reprise du paiement de dividendes – suspendu par les autorités de tutelle l’an passé en raison de la crise sanitaire – fait figure de catalyseur pour un rebond du secteur. A surveiller de près également, une éventuelle remontée des taux conjuguée à la reprise économique.

Par ailleurs, nous estimons que le secteur automobile recèle de belles opportunités d’investissement.

Alors que de nombreux observateurs jugeaient que l’essor de la voiture électrique condamnaient de facto les constructeurs automobiles traditionnels, on est finalement en train de se rendre compte qu’ils peuvent survivre en faisant évoluer leur modèle économique. La nature même du secteur est en train de changer. Finie, la course à la taille (la plupart des constructeurs anticipent d’ailleurs une baisse de production).

Mais, en contrepartie, le secteur est en train de se « prémiumiser », le prix de vente de la version électrique d’un modèle étant bien supérieur à celui de la version essence.

Ceci étant dit, il convient de préciser qu’il n’y a pas de secteur structurellement « value », mais des opportunités conjoncturelles, qui fluctuent en fonction de l’environnement de marché et économique. Ainsi, après une performance de +2.97% sur un an (contre 21,35% pour l’Eurostoxx 600), la santé peut de nouveau paraître value. On peut également se poser la question avec les énergies renouvelables, pour lesquelles la bulle de valorisation est en train de se dégonfler, alors même que les investissements colossaux nécessaires pour assurer la transition énergétique ces 20 prochaines années vont alimenter la croissance du secteur.

D’un point de vue géographique, l’Europe, qui a été très délaissée par les investisseurs ces dernières années et affiche de ce fait des niveaux de valorisation plus attrayants, nous semble être la zone la plus intéressante dans le cadre d’une approche value.

D’autant que la dynamique de rattrapage, dans un contexte de reprise économique généralisée, devrait y être plus forte.

H24 : Pour plus d'informations sur les fonds Tocqueville Finance, cliquez ici.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |