| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

La dernière note de Didier Saint-Georges, Carmignac Risk Managers...

Â

Didier Saint-Georges, Membre du Comité d'Investissement et Managing Director

Â

Â

Il y a un an, nous présentions notre diagnostic d’une reprise économique globale (Carmignac’s Note de décembre 2016 - « Le Vent se lève »).

Â

Ce jugement nous réjouissait pour les perspectives des marchés d’actions, mais nous faisait redouter qu’accompagné d’un premier tour de vis monétaire par la Banque centrale américaine, cette embellie pénalise les marchés obligataires en 2017. Il n’en a rien été.

Â

Le cycle économique s’est en effet redressé, davantage encore que nous l’anticipions, et il s’est même propagé à l’ensemble du monde (les 35 pays de l’OCDE sont aujourd’hui en expansion).

Â

Mais en dépit de ce rebond incontestable, les marchés obligataires sont demeurés de marbre.

Â

Exemple édifiant : le rendement des emprunts d’Etat allemands se situe aujourd’hui exactement au même niveau que le 1er décembre 2016, à seulement 0,36%, alors qu’entre-temps le rythme de croissance annuelle de l’économie allemande est passé de 1,8% à 2,8%, les principales échéances politiques en zone euro se sont bien passées, et la BCE a confirmé que le rythme de ses achats d’actifs obligataires serait ramené de 60 à 30 milliards d’euros par mois dès janvier prochain.

Â

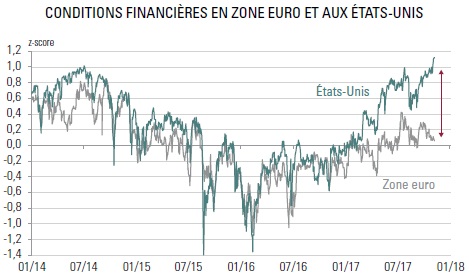

Source : Bloomberg, Kepler Cheuvreux

Â

Â

La présence toujours bienveillante des Banques centrales, en soutien d’une croissance économique globale et sans aucune résurgence inflationniste, a poussé par ailleurs la confiance des investisseurs à des niveaux sans précédent.Â

Â

De ce point de vue, la gestion très indexé a fortiori avec levier, s’est avéré cette année encore gagnante, et la gestion des risques de marchés superflue. Les Cassandre sont demeurées au supplice. On se souviendra néanmoins que dans la mythologie grecque, le problème n’était pas dans les prévisions que faisait Cassandre, qui s’avéraient malheureusement correctes, mais dans le temps qui précédait leur réalisation, pendant lequel elles ne rencontraient que déni et absence d’anticipation.

Â

L’enjeu pour 2018 réside dans le jugement qu’il faut porter sur l’avenir de la configuration idéale actuelle, confrontée qu’elle sera à l’avancement du cycle économique, ainsi qu’à des politiques monétaires finalement en phase active de normalisation.

Â

-

L’Europe du catastrophisme à l’euphorie

Â

Quand le marché atteignait, peu après le vote britannique sur le Brexit en juin 2016, son niveau de pessimisme maximum sur l’avenir du projet européen, le cycle économique en zone euro commençait en réalité tout juste à repartir.

Â

L’issue heureuse des élections françaises et néerlandaises aidant, l’indice Euro Stoxx a pu alors entamer sa remontée, s’appréciant de 17 % sur les douze derniers mois, auxquels il faut ajouter 14% d’appréciation de l’euro du point de vue des investisseurs d’outre-Atlantique.

Â

Aujourd’hui, les principaux risques politiques qui demeurent encore résident dans la vigueur avec laquelle les efforts de réformes en France pourront être poursuivis, dans la coloration plus ou moins pro-européenne que prendra finalement le Gouvernement allemand, et dans les problématiques de politique intérieure que devront gérer l’Espagne et l’Italie.

Â

Le risque systémique s’est évaporé : la rhétorique de sortie de l’Euro s’est tue.

Â

Profiter boursièrement de cette embellie économique européenne va toutefois s’avérer plus délicat en 2018 : les grands groupes européens ont des revenus très internationaux, ils sont donc relativement peu sensibles au rebond économique européen, et sont exposés à l’impact négatif sur leurs résultats d’un euro plus fort (voir plus loin).

Â

Quant aux petites et moyennes capitalisations, beaucoup plus en prise avec le rebond de l’activité en zone euro, leur cours de bourse a déjà doublé en moyenne sur les cinq dernières années (deux fois la performance de l’Euro Stoxx).

Â

Enfin, la réduction effective des achats obligataires par la Banque centrale européenne dès le début d’année va finalement poser la question de son impact concret sur les taux d’intérêt, et donc sur l’ensemble de la valorisation des marchés.

Â

Â

-

Les Etats-Unis de l’espoir à la réalité

Â

Il faut concéder à Donald Trump d’avoir su stimuler la confiance des consommateurs et des entrepreneurs au-delà de nos attentes, en entretenant l’espoir d’une réforme fiscale audacieuse. Mais là plus encore qu’en Europe, il sera difficile de poursuivre le rêve beaucoup plus loin. Un degré de réforme fiscale aura probablement lieu, mais il est déjà au moins partiellement anticipé.

Â

Le cycle économique devrait ainsi finalement reprendre ses droits, en commençant à montrer ses premiers signes de ralentissement concret dès la première moitié de l’année, selon nos estimations.Â

Â

Paradoxalement, cette évolution n’est pas de nature à provoquer une sous-performance relative du marché actions américain.

Â

En effet, ce dernier est celui qui recèle le plus grand nombre de grandes sociétés de croissance à forte visibilité (l’Europe ne jouit pas encore de l’équivalent des GAFA américaines), qui lui conféreront une fois de plus son caractère défensif en cas de ralentissement économique.

Â

De plus, cet environnement fera anticiper une normalisation monétaire particulièrement prudente.

Â

C’est par conséquent plutôt dans la monnaie que réside le risque, la Fed étant susceptible de devoir, en cas de déception sur le front économique, renoncer à son ambition de réduction de la taille de son bilan et de relèvement par quatre fois de ses taux directeurs. S’ajoute à la liste des écueils pour la valeur du dollar la perspective d’une aggravation de la trajectoire de la dette publique que provoquerait un vote en l’état du projet de réforme fiscale.

Â

Notons enfin sur ce thème que 2017 aura constitué la troisième année consécutive d’aggravation du déficit budgétaire américain, en dépit d’une économie en expansion.

Â

Par conséquent, au-delà de mouvements de répit techniques, favorisés par un différentiel de taux d’intérêt par rapport à l’Allemagne favorable au dollar, nous maintenons notre opinion d’une tendance stratégiquement baissière du dollar américain (c’était déjà notre analyse au début de 2017. Voir la Carmignac’s Note de mars 2017 - « Economie et politique sont dans un bateau… »).

Cette perspective d’un dollar faible constituera un vent légèrement contraire pour les marchés actions européens, tandis qu’elle brosse une toile de fond favorable pour l’investissement dans les actions, obligations et devises du monde émergent.

Â

Â

-

Dynamique du monde émergent

Â

Le fort stimulus fiscal qui avait relancé l’économie chinoise dès le début de 2016 est désormais logiquement en voie de réduction. La Banque Populaire de Chine souhaite explicitement reprendre l’effort de réduction des risques systémiques logés dans le bilan des institutions financières (réduction du levier, durcissement réglementaire, contrôle du « shadow banking »).

Â

Il faut donc s’attendre à un léger ralentissement de l’activité industrielle et de construction en Chine dès 2018, dont les effets globaux impacteront principalement la demande de matières premières. La nouvelle économie en revanche continue d’augmenter sa contribution à la croissance de l’économie chinoise.

Â

Dans le même temps, les fondamentaux économiques de l’univers émergent hors-Chine poursuivent leur assainissement (excédents courants au plus haut depuis la crise de 2008, indicateurs avancés de l’activité économique PMI Composite au plus haut depuis 2013).Â

Â

Après cinq années de sous-performance boursière, de 2010 à 2015, période pendant laquelle l’intervention des Banques centrales dans le monde développé avait conféré à ce dernier la préférence des investisseurs, les marchés émergents devraient par conséquent confirmer leur dynamique des deux dernières années.

Â

Il ressort que le risque pour les marchés en 2018 ne réside pas principalement dans les perspectives économiques globales, qui nous semblent bégnines. Nous n’anticipons guère davantage à ce stade qu’un léger ralentissement du cycle économique aux Etats-Unis et en Chine, qui devrait progressivement s’étendre au Japon et à l’Europe.

Â

De plus, si en effet l’inflation demeure très contenue comme nous l’anticipons, les Banques centrales pourront continuer de faire preuve de tempérance.

Â

La fragilité des marchés est ailleurs.

Â

Elle réside d’une part dans le formidable degré de confiance des investisseurs (reflété comme on l’a vu dans l’étroitesse historique des spreads de crédit, la volatilité extrêmement faible des marchés et dans la valorisation élevée de ces derniers), qui laisse très peu de place aux déceptions.

Elle réside d’autre part dans l’importance prise après plusieurs années de marchés haussiers par les gestions passives ainsi que les Hedge Funds très « Momentum », utilisant un fort effet de levier.

Â

On estime en effet que les ETFs représentent aujourd’hui jusqu’à 70% des volumes moyens d’actions traitées quotidiennement. Quant aux encours de la gestion quantitative des Hedge Funds, ils ont doublé depuis 2009 pour dépasser aujourd’hui les 400 milliards de dollars.

Â

Le risque principal pour les marchés est qu’une simple oscillation autour du scénario idéal prévu par les investisseurs soit désormais susceptible de déclencher des prises de profits « mécaniques » brutales.

Â

En conclusion, 2018 se présente comme une période où la génération de performance pourra s’appuyer davantage sur la réalité des fondamentaux économiques, mais devra en retour s’accommoder de poussées de volatilité auxquelles les marchés ne sont plus habitués.

Â

Â

Achevé de rédiger le 01/12/2017

Â

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |