| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

L’enjeu des déconfinements : peut-on espérer un retour rapide à une activité économique normale ?

Par Florent Delorme, Macro Stratégiste chez M&G Investments

Deux études scientifiques viennent de paraître à ce sujet. La première été publiée par des chercheurs de l’INSERM et relayée depuis dimanche par la presse française notamment le journal Le Monde. La seconde a été rédigée par des chercheurs de Harvard, publiée dans la revue Science et relayée par le site Bloomberg.

Dans les deux cas, la réflexion porte sur les mesures à déployer pour mettre fin aux quarantaines tout en évitant la saturation des services de soin intensifs. La première étude souligne que ce n’est qu’au prix d’une identification et d’une isolation rapide d’une majorité des nouveaux cas que nous pourrons diminuer les mesures de distanciation sociale. La seconde envisage de maintenir des mesures de distanciation sociale jusqu’en 2022 afin d’éviter qu’une résurgence de l’épidémie ne vienne pendant cette période submerger les hôpitaux et ainsi causer de nombreux décès par manque de soins.

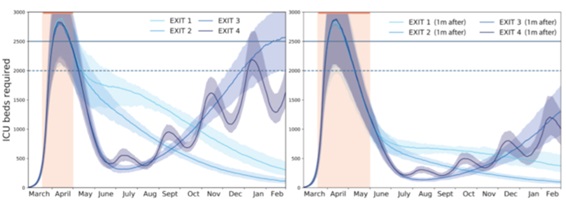

Détaillons ici les principales conclusions de la première étude qui porte sur la situation de l’île de France où les auteurs considèrent qu’au 5 avril de 1% à 6% de la population a été victime du Covid-19. La région dispose actuellement de 2000 lits de soins intensifs pour le traitement des personnes touchées par le Covid-19. Selon l’étude, ce dispositif pourrait être porté à 2500 lits.

Tout d’abord les auteurs envisagent quatre types de dispositifs de distanciation sociale : complet, strict, modéré et faible.

a. Le confinement complet, où seuls 30% des actifs se rendent sur leur lieu de travail et où toutes les activités non essentielles sont fermées

b. Le dispositif strict, où seuls 50% des actifs se rendent sur leur lieu de travail et où toutes les activités non essentielles sont fermées

c. Le dispositif modéré, où seuls 50% des actifs se rendent sur leur lieu de travail et où 50% des activités non essentielles demeurent fermées

d. Le dispositif faible, où 75% des actifs se rendent sur leur lieu de travail et où toutes les activités non essentielles sont ouvertes

Chaque dispositif comprend la fermeture des écoles et la mise en quarantaines plus ou moins totale des seniors, les différences portant sur le pourcentage de personnes se rendant physiquement au travail et l’ouverture des commerces non essentiels. Du dispositif « complet » au dispositif « faible », on réouvre progressivement les commerces non essentiels (de 0 à 100% de réouverture) et de plus en plus d’actifs retournent sur leur lieu de travail (de 30% à 75%).

L’étude considère que la seule manière d’évoluer vers un dispositif modéré ou faible consiste à être capable de tester et d’isoler un maximum de nouveaux cas. Ainsi deux catégories de stratégie de sortie sont considérées :

- La première catégorie (« « exit 1 et « exit 2 ») regroupent des stratégies où les détections de cas sont faibles (moins de 50%) mais la distanciation sociale demeure significative.

-

La deuxième catégorie (« exit 3 » et « exit 4 ») concernent des stratégies où la détection des cas est importante (plus de 50%) mais la distanciation sociale plus faible.

Les graphiques ci-dessus décrivent l’impact en termes de mobilisation de lits de soins intensifs des différents scénarios de sortie de quarantaine, l’objectif étant de ne pas dépasser la limite des 2 500 lits disponibles en île de France

Le graphique de gauche présente la modélisation d’un déconfinement débutant début mai et le graphique de droite évoque la modélisation d’un déconfinement démarrant début juin. Dans tous les scénarios de sortie, les auteurs recommandent que dans le premier mois qui suit le déconfinement un dispositif de distanciation sociale strict (seuls 50% des actifs sur leur lieu de travail et pas de réouverture des commerces non essentiels) soit maintenu. Ce n’est qu’à partir du deuxième mois qu’on peut selon les stratégies alléger les mesures.

Sans surprise les scénarios « exit 1 » et « exit 2 » qui sont très rigoureux sur le plan du confinement conduisent à une diminution progressive de l’utilisation des capacités hospitalières de soins intensifs. Mais ils sont très pénalisants pour l’économie.

Ce sont donc les stratégies de sortie 3 et 4 qui nous intéressent dans la mesure où elles visent à limiter la distanciation sociale à partir du deuxième mois de sortie de la quarantaine et donc à favoriser le retour de l’activité économique. Ces scénarios occasionneraient une nouvelle augmentation du nombres de personnes placées en soins intensifs mais dans la limite des capacités d’accueil ce qui permettrait au plus grand nombre d’être guéris.

Plusieurs éléments retiennent l’attention dans le cas des scénarios à faible distanciation sociale (3 et 4) :

- La fermeture des écoles et la mise en quarantaine des seniors est maintenue dans ces scénarios. Notons que les projets de déconfinement dans plusieurs pays européens envisagent la réouverture des écoles.

- Si l’isolation des nouveaux cas est inférieure à 75% (exit 3), il faudra un mois sur deux, replonger la société dans un dispositif strict, ce qui pénalisera l’activité et le moral des agents économiques.

- Une longue séquence de 8 mois, de juillet à février, verra les cas graves de nouveau augmenter, ce qui ne constitue pas un signal positif pour l’opinion publique

En définitive, un retour à la normale définitif d’ici l’été est peu probable, ce qui amène à faire preuve de prudence devant l’idée d’une reprise économique rapide et très forte.

Pour en savoir plus sur les fonds M&G Investments, cliquez ici.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |