| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

Immobilier : « Nous n’avions plus vu de tels comportements depuis 2011 »

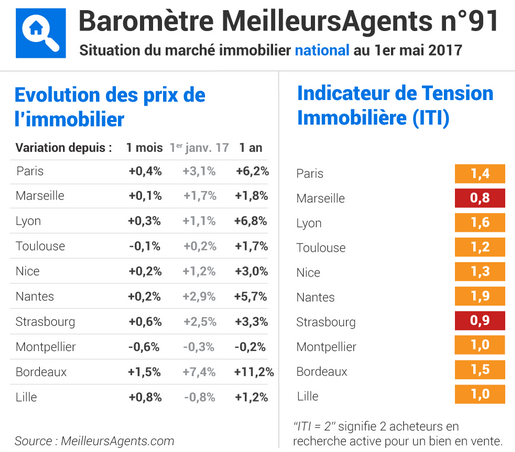

Rien ne semble pouvoir arrêter la hausse des prix de l’immobilier. À Paris comme en régions, la cote immobilière ne cesse de grimper depuis plusieurs mois. Dans la capitale, le prix moyen au mètre carré (8.589 EUR/m²) est revenu à son niveau record de 2011 selon le dernier baromètre publié par MeilleursAgents.com.

Selon ce baromètre, à Paris, les prix auraient progressé de 0,4% en avril (promesses de ventes), représentant ainsi une hausse de 3,1% depuis le début de l’année et de 6,2% sur 12 mois.

« Les prix dans la capitale retrouvent leurs niveaux record, des records qui devraient être probablement dépassés avant l’été » commente Sébastien de Lafond, président de MeilleursAgents.com.

Ce dernier poursuit : « Nous notons le retour sur le marché à Paris de certains biens haut de gamme à des prix très élevés, parfois déconnectés de la réalité du marché. Ils ne se vendront pas ou alors après des ajustements très significatifs de leurs prix (…). Nous n’avions plus vu de tels comportements depuis 2011 ».

À Bordeaux, le mouvement est encore plus marqué, avec une hausse moyenne des prix de 1,5% le mois dernier et de 11,2% sur 12 mois.

« Certaines zones comme Bordeaux sont en surchauffe » alerte Sébastien de Lafond. « Le pouvoir d’achat [des ménages] est mis à mal par des hausses de prix trop fortes ».

Baromètre des prix de l'immobilier dans les 10 plus grandes villes de France au 1er mai 2017.

Taux faibles, maintien de la demande, baisse de l’offre

Pour essayer de comprendre ce phénomène, MeilleursAgents met en avant certaines explications.

En premier lieu, « Malgré une légère hausse des taux, les ménages solvables continuent de bénéficier d’excellentes conditions d’achat » avec des taux restant proches de leurs plus bas historiques. « En avril, les taux de crédit immobilier sur 20 ans sont passés en moyenne de 1,75% à 1,85% après être restés stables depuis le début de l’année » observe Sébastien de Lafond.

Du côté de l’offre, en revanche, « Constatant les hausses mais restant prudents en attendant les résultats des élections, les propriétaires conservent majoritairement leurs biens » observe-t-il.

« La demande est donc, sinon forte en volume, du moins très motivée alors que l’offre fait plutôt défaut avec des stocks de plus en plus bas. Le mécanisme de la hausse des prix se confirme donc mois après mois. »

Elections : et après ?

La configuration du marché de l’immobilier français pourrait néanmoins évoluer dans les prochains mois. « Le résultat des élections et les orientations qu’imposera le prochain gouvernement pourraient impacter fortement et durablement l’évolution du marché » envisage Sébastien de Lafond.

« Que prévoir après les élections ? Difficile aujourd’hui de répondre à [cette] question tant les programmes des deux candidats restent flous en matière d’immobilier ». Néanmoins, « quelques éléments doivent nous rendre prudents » affirme-t-il.

D’une part, « La concentration de l’Impôt sur la Fortune sur les biens immobiliers évoquée par Emmanuel Macron se ferait sans augmentation de taux : mais si tel est le cas, il n’est pas fait mention de recette de substitution pour le manque à gagner fiscal (…). Il serait dommage que l’on alourdisse encore la fiscalité dont souffre déjà l’immobilier ancien en sous-estimant comme souvent à quel point il est un moteur d’activité économique ».

D’autre part, « La perspective d’un référendum sur l’euro proposé par Marine Le Pen et l’éventualité d’un retour à une monnaie nationale auraient des conséquences que personne ne peut réellement anticiper à ce jour (…). Le scénario le plus probable nous paraît être celui d’une très forte hausse des taux d’emprunt, au minimum pendant une période initiale. Cela aurait pour conséquence une chute des prix immobiliers et bien sûr un renchérissement du coût du crédit ».

Quel que soit le vainqueur de l’élection de dimanche, le suspense perdurera jusqu’aux élections législatives, dont dépendra la formation du gouvernement.

Copyright H24 Finance. Tous droits réservés.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |