| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

📉 Avec -14,67% YTD, ce fonds subit sa plus importante correction depuis son lancement. Les explications de l'équipe de gestion…

Au mois de janvier, le fonds Pluvalca Disruptive Opportunities (PDO) subit la plus importante correction depuis son lancement en 2016 : -14,67% YTD pour la part A au 27/01/22. Le contexte est bien identifié, à savoir, remontée de taux longs, tensions inflationnistes et une situation géopolitique tendue.

L’effondrement des cours de bourse implique un de-rating significatif de nos thématiques de rupture injustifié eu égard aux perspectives de croissance bénéficiaires de nos sociétés qui restent globalement inchangées.

Depuis leur plus hauts, deux tiers des valeurs du Nasdaq ont perdu plus de 40% de leur valeur et la moitié plus de 60%.

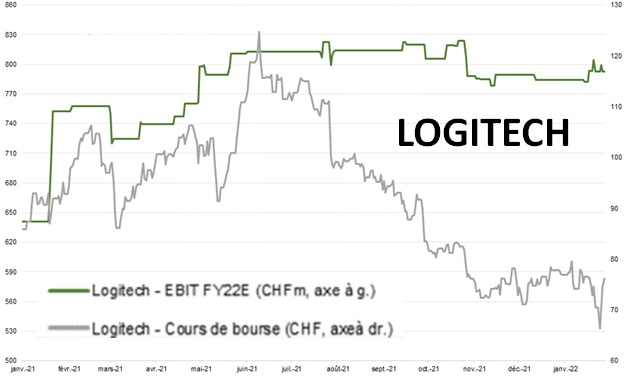

Les multiples de valorisations pour certaines valeurs de croissance comme HelloFresh ou Logitech sont actuellement inférieurs aux niveaux de mars 2020, alors que depuis les sociétés ont changé de dimension en termes de chiffre d’affaires, profitabilité, perspectives de croissance et de l’élargissement de leurs marchés adressables.

Source : Financière Arbevel, Bloomberg (au 26/01/2022)

La sensibilité des prévisions de croissance des bénéfices de nos sociétés à une remontée des taux semble limitée, étant donné que 50% du portefeuille est en situation de trésorerie nette positive pour un ratio d’endettement moyen faible (dette nette / EBITDA) de 0.5x.

La correction observée sur les valeurs de croissance chères et non profitables est évidemment justifiable dans un contexte de remontée des taux. Or, le portefeuille de PDO est constitué à 93% par des sociétés réalisant un bénéfice opérationnel et plus de 80% génèrent des free cash flows positifs, ce qui souligne la solidité de leurs business modèles et leur capacité à auto-financer leurs stratégies de croissance. Ainsi leurs valorisations via des DCF ne dépendent pas uniquement d’une valeur terminale lointaine très sensible aux taux utilisés.

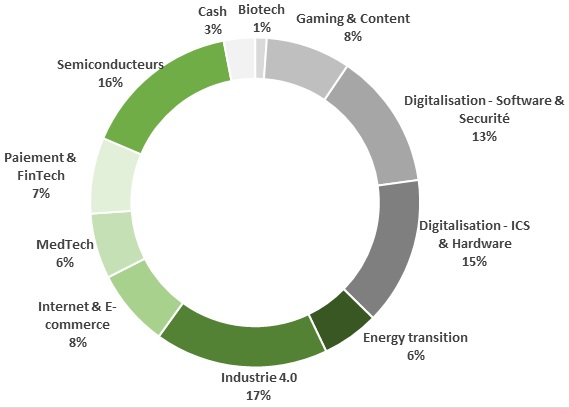

Pour l’année 2022, nous nous attendons à un taux de croissance des bénéfices pondéré de l’ordre de 20%, en ligne avec les tendances observées depuis le lancement du fonds il y a six ans, reflétant l’ADN du portefeuille dont la croissance structurelle provient d’un mix de sociétés capables d'innovations technologiques (semi-conducteurs, software, transition énergétique), de facilitateurs de la disruption (logistique, sociétés de services informatiques) ainsi que de sociétés traditionnelles qui adaptent leurs portefeuilles d’activités afin d’intégrer les tendances structurelles (contenus digitaux, paiement).

Répartition thématique du fonds Pluvalca Disruptive Opportunities au 26/01/2022 :

Ainsi, le PER pondéré de 21,4x fait ressortir un ratio PEG (multiple divisé par la croissance attendue) de 1,07x pour l’année en cours, soit le bas de fourchette observé depuis le lancement du fonds (de 1x à 1.6x). Un niveau qui a souvent représenté un point d’entrée intéressant pour cette stratégie par le passé.

Dans notre processus d'analyse et de valorisation fondamentale, nous utilisions des taux sans risque de 2% et des taux d’actualisation (WACC) de 8% en moyenne dans nos modèles DCF. Post-correction du mois de janvier, le potentiel d’appréciation moyen est de 50% par rapport à nos objectifs à 12 mois pour nos principales lignes. Pour justifier les cours actuels, il faudrait utiliser un taux sans risque de 4,7% en moyenne, ce qui nous parait fortement improbable ou traduisant les hypothèses les plus pessimistes sur la remontée des taux longs, ou assumant une détérioration de l’environnement opérationnel ainsi qu’une remise en cause des thématiques de ruptures, ce qui ne semble pas évident au regard des récentes publications.

L’exemple extrême étant HelloFresh dont le cours actuel implique un taux sans risque de 8%, ce qui équivaut à une remise en cause de sa trajectoire de croissance avec un effondrement des marges à moyen terme, un scénario auquel nous ne souscrivons absolument pas.

Nous restons attentifs à l’évolution de la situation sur les marchés, dans un contexte de volatilité accrue qui pourrait perdurer un certain temps. Néanmoins, nous sommes confiants dans la capacité de nos sociétés de se démarquer à moyen/long terme en termes de croissance et performances boursières. Cela est motivé par 1/ la qualité de leurs business modèles, 2/ leur positionnement de leader et des efforts continus en matière d’innovation qui se traduisent par un pricing power durable, 3/ leur exposition à des tendances structurelles comme la digitalisation, l’automatisation, la pénétration croissante de l’e-commerce, des modes de paiement dématérialisés et de nouveaux modes de consommation des contenus digitaux, qui sont renforcés à la sortie de la crise sanitaire.

H24 : Financière Arbevel organise une e-conférence le 8 février prochain.

Pour en savoir plus sur Pluvalca Disruptive Opportunities et les fonds Financière Arbevel, cliquez ici.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |