| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

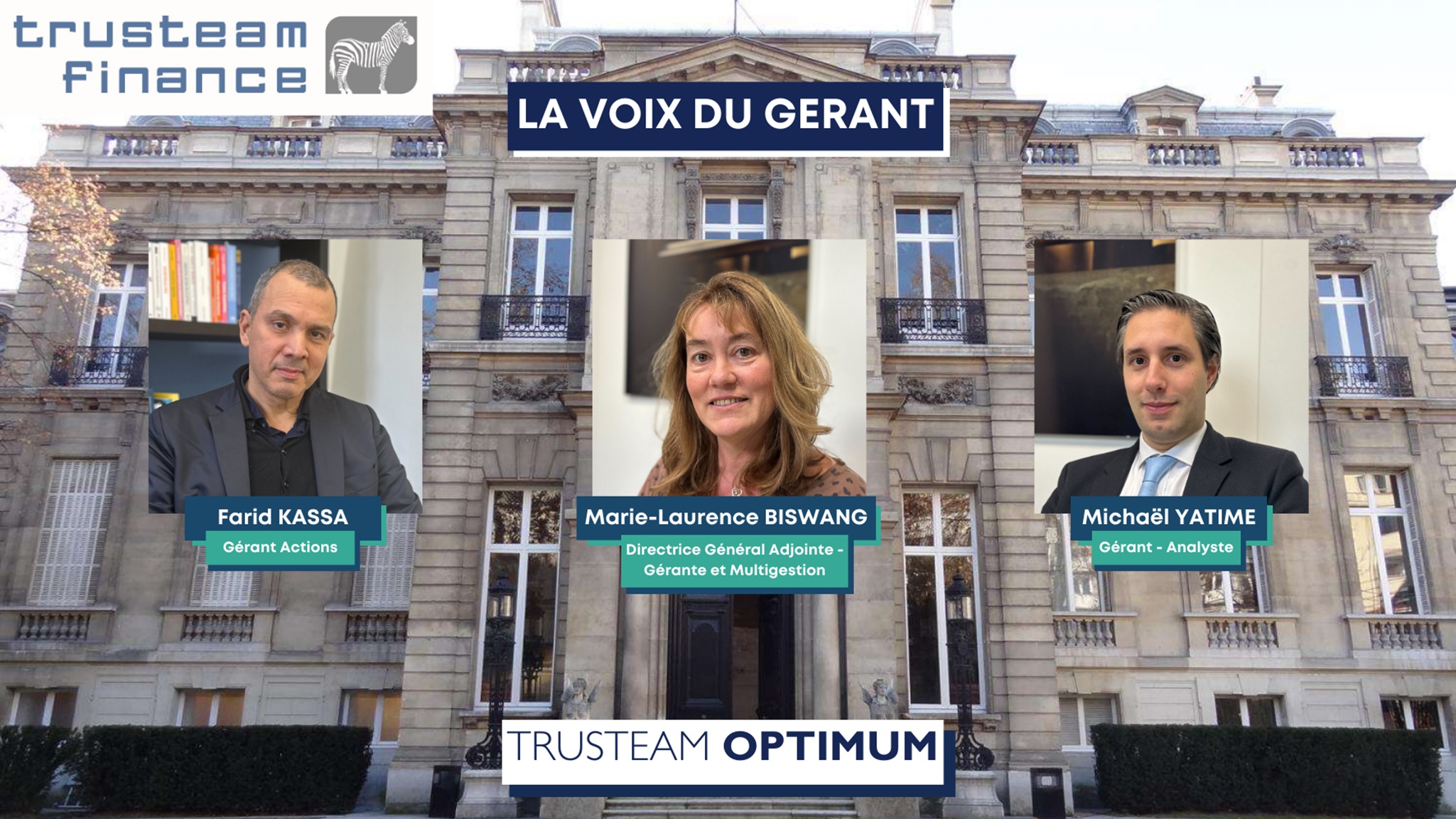

Est-ce le bon timing pour investir sur un fonds flexible à dominante taux ?

Présentez-nous le fonds Trusteam Optimum...

Marie-Laurence Biswang

Marie-Laurence Biswang

Trusteam Optimum est un fonds mixte à dominante taux avec un profil de risque modéré (SRI 2).

Son objectif de gestion est d’investir selon le Process extra financier « ROC » parmi les sociétés les plus orientées Client au sein de l’univers d’investissement, afin d’obtenir, net de frais, sur une période supérieure à 1 an, une performance supérieure à l'EuroMTS1-3, avec une volatilité cible de 3%.

Il bénéficie d’une gestion active et de conviction à la fois sur sa poche taux (qui peut varier entre 50% et 100% de l’actif net) et sa poche action (entre 0 et 15% de l’actif net). La gestion tire parti des opportunités de marchés, notamment sur le marché de la dette, en investissant dans des obligations convertibles (dans la limite de 10% de l’actif net) et dans des obligations à haut rendement. L’exposition high yield est limitée à 30% de l’actif net.

Le fonds est catégorisé article 8 et est labellisé ISR.

Est-ce le bon timing pour investir sur un fonds flexible » à dominante taux ?

Michaël Yatime

Michaël Yatime

Le retour du moteur obligataire, grâce à ses rendements substantiels jouant le rôle de coussin face à la volatilité des marchés, permet désormais à un fonds flexible diversifié de s’appuyer sur la complémentarité offerte par les actifs de taux et les actions.

A l’heure où les marchés atteignent des sommets historiques notamment sur les actions, Trusteam Optimum nous parait être bien positionné pour un investisseur qui souhaite profiter des rendements attractifs du marché obligataire tout en conservant un biais sur les marchés actions. A fin janvier, la part investie en titres de taux offre un taux de rendement actuariel à maturité, avant frais de gestion, de 4,4% et la poche actions, limitée à 15% de l’actif, représente 12%.

Sa gestion opportuniste s’appuie, sur des valeurs issues de la sélectivité du Process extra financier et intègre ensuite d’autres leviers : flexibilité d’allocation d’actif entre actions et obligations, pilotage de la sensibilité obligataire selon nos anticipations de marché, analyse financière et controverse des valeurs sélectionnées.

En ce qui concerne la poche actions du fonds, celle-ci est gérée de manière prudente avec une attention particulière sur le niveau de valorisation des titres en portefeuille. Le niveau de rendement du dividende élevé de la poche actions du fonds pourrait servir d’amortisseur dans une configuration de marché moins favorable.

Quel est le positionnement actuel du fonds ?

Farid Kassa

Farid Kassa

Près de 70% de l’actif net du fonds est constitué d’un socle d’obligations ou d’obligations convertibles de qualité (Investment grade), majoritairement positionnées sur des maturités inférieures à trois ans. Ainsi avec une sensibilité taux limitée, cette poche offre un rendement attractif (4.4%). A noter que ces deux dernières années, la remontée des taux a permis une montée en qualité des signatures du portefeuille. Ainsi le risque High Yield est à moins de 12% de l’actif net à fin janvier 2023.

La poche actions, qui couvre 12% de l’actif net, s’efforce d’apporter un surplus de rentabilité au fonds sans altérer son risque (bêta moyen de la poche : 0.84). Elle se compose de sociétés défensives (19% secteurs pharmaceutiques, 19% assurance, 12% télécoms). Le choix de valeurs s’opère suivant une approche stock picking, se portant sur des titres dont la valorisation est attractive (PE moyen 2024 e 13.0x), et le rendement du dividende important (4.70% sur 2023 et pour la poche active).

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |