| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

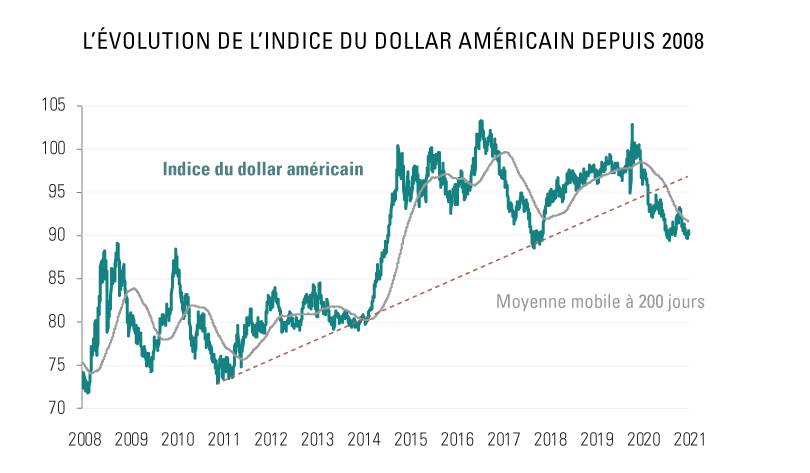

Carmignac : Le billet vert pourrait perdre de son éclat...

Kevin Thozet

Après avoir connu un cycle d’appréciation pluriannuel, le dollar s’est trouvé confronté à un nombre grandissant de facteurs qui pourraient bien le faire passer de l’autre côté du point de bascule. À ce titre, les mouvements de marché des huit dernières semaines méritent que l’on s’y attarde.

Un environnement de croissance mondiale désynchronisée

La disparité de la gestion de l’épidémie ainsi que l’hétérogénéité des stratégies budgétaires impliquent des décalages dans la reprise des différents blocs économiques.

Les États-Unis se sont particulièrement illustrés dans tous ces domaines avec 60% de la population adulte vaccinée à ce jour, une reprise économique très forte et des soutiens monétaires et budgétaires massifs. Pour autant, depuis la fin du premier trimestre, les taux d’intérêt nominaux y sont restés relativement stables, les marchés d’actions ont ralenti leur rythme d’appréciation et le dollar s’est déprécié – revenant sur ses niveaux de début d’année. Ce paradoxe apparent ne devrait pas surprendre.

Des intentions qui pousseraient dépenses et dettes fédérales sur des niveaux records

Les publications macro-économiques américaines mais aussi celles des entreprises semblent confirmer un fort rebond (Le PIB américain bondit de 6,4% en rythme annualisé sur le premier trimestre. La croissance des bénéfices par actions ressort à plus de 50% en glissement annuel surprenant à la hausse des anticipations déjà élevées). Par ailleurs, les intentions budgétaires de l’administration Biden de quelque 6 000 milliards de dollars de dépenses pour 2022 laissent envisager que l’économie américaine continuera de croître fortement au-delà de cette année de reprise.

Un tel phénomène de forte croissance économique en absolu et par rapport au reste du monde tend à être accompagné par une forte performance de la devise ; pour autant le dollar a largement rendu ses gains du premier trimestre.

Ceci peut s’expliquer par le fait que la volonté présidentielle diffère souvent de ce que le Congrès vote in fine (la majorité démocrate n’offre pas à Biden une voie royale sans discussions parfois difficiles), néanmoins son penchant pour les transferts sociaux (et donc la consommation) par rapport aux investissements des entreprises laisse présager un rendement du capital moindre que ce qu’il a été par le passé. Et donc une attractivité moindre pour les actifs en dollars.

La crédibilité intacte des banques centrales ?

Ces dernières semaines, la Réserve fédérale a réaffirmé le maintien de sa politique accommodante. Elle a repris la main sur des marchés qui pensaient pouvoir lui faire une clef de bras la poussant à durcir sa position (J. Powell et le conseil des gouverneurs ont réussi à convaincre qu’ils n’agiraient pas si vite, qu’ils étaient convaincus que les hausses de prix étaient un phénomène transitoire et qu’il n’y a donc pas lieu de commencer un cycle de resserrement dès à présent).

Illustration de ce regain de crédibilité, les marchés de taux n’ont que peu réagi aux dernières publications relatives au rythme d’inflation (lequel, à plus de 4% en glissement annuel, est au-delà de ce qui était attendu par le consensus et atteint un niveau que l’on n’avait pas vu depuis dix ans), achetant le scénario de la Fed que cet environnement inflationniste est transitoire, ou tout du moins recalant le calendrier sur le symposium de Jackson Hole de l’été comme rendez-vous potentiel d’une éventuelle discussion sur un possible ralentissement des achats d’actifs (ce qui à son tour signalerait un cycle de remontée de taux commençant un an plus tard).

Le contexte actuel implique également que chaque banquier central mène des politiques différentes de celles de ses homologues. La Réserve fédérale apparaît patiente, voire attentiste, et laisse la main à ses équivalentes anglaise, canadienne ou norvégienne qui elles pratiquent une politique monétaire plus orthodoxe.

Un dollar demain vaut moins qu’un dollar aujourd’hui

Cette nouvelle fonction de réaction de la Fed, qui consiste à laisser filer l’inflation avant d’intervenir, a un impact sur le dollar américain.

Il convient de garder à l’esprit que l’inflation érode la valeur temporelle d’une monnaie (avec la hausse des prix, un dollar aujourd’hui permet d’acheter plus de biens et de service qu’il ne permettra de le faire demain) et donc la demande de dollars. Et depuis la fin de l’étalon-or en 1971, le principal support des monnaies est la confiance accordée à ses banquiers centraux.

L’arrivée de Janet Yellen au gouvernement met d’autant plus en question l’indépendance entière de la Fed. Son financement d’une partie d’un budget américain record (autour de 25% du montant des émissions sont achetées par la Fed cette année) est susceptible d’en faire sourciller plus d’un. Le reste devant être partiellement comblé par des hausses de taxes et d’impôts. Et la détérioration de la balance courante servira plus la consommation que l’investissement. Enfonçant le clou d’une devise fragilisée par le creusement des déficits jumeaux généralement associé à l’affaiblissement de la devise et un différentiel de taux dont la crise a largement réduit l’avantage dont ont longtemps bénéficié les États-Unis.

À moins que ce ne soit le spectre bien plus préoccupant de la « stagflation » – mot valise introduit au crépuscule de l’âge d’or des politiques keynésiennes du milieu des années 1960 où largesses budgétaires et connivences monétaires étaient de mise (toute ressemblance avec des faits récents est bien évidemment fortuite…).

Il est vrai que les chiffres de l’emploi américain peuvent venir nourrir ces craintes. Ressorti en deçà des attentes (chiffres du Non Farm Payroll à 278K contre plus de 1 millions attendus pour le mois d’avril. Et 559K contre 675K attenus pour le mois de mai), ce raté tient vraisemblablement aux mesures de soutien exceptionnel, lesquelles semblent pour le moment décourager certains de retrouver le chemin du travail. Cette situation pourrait induire une hausse des salaires afin d’attirer plus de candidats à l’emploi sans que pour autant cela soit synonyme d’une économie plus robuste (la hausse des salaires est une des clefs de ce qui pourrait nourrir une inflation plus durable et également raviver les craintes de boucle salaire/prix).

Les politiques monétaires comme les politiques budgétaires ne sont pas des plus efficaces pour s’extirper de ce type de situation. Le paradoxe tient à ce que stimuler la croissance tend à nourrir l’inflation, et à l’inverse l’orthodoxie visant à contenir cette dernière pèse sur l’économie. Ce qui en fait un cocktail très indigeste pour la devise de l’économie concernée.

Ces facteurs constituent autant de forces d’opposition qui devraient peser sur le dollar sur le moyen terme.

Source : Bloomberg, 07/06/2021. Valeur du dollar vis-à-vis d’un panier de grandes devis mondiales

Les stratégies de change ont ceci de particulier qu’elles fonctionnent par couple et l’identification de l’autre moitié est toujours un exercice délicat.

Le Vieux Continent est encore dans la course

Si l’Europe a été plus largement touchée par la crise et les stimuli y ont été bien moindres, la région a gagné en attractivité pour les investisseurs internationaux du fait d’une coopération politique renforcée mais aussi d’un univers de valeurs particulièrement sensible à la reprise (valeurs de consommation ou liées au tourisme, mais aussi les secteurs de la « vieille économie » : industrielles, bancaires, matières premières).

Cela faisait longtemps que l’on n’avait pas vu les actions européennes faire mieux que leurs équivalentes américaines sans être gênées par la remontée de l’euro. Ce phénomène pourrait se poursuivre. D’autant plus que les anticipations d’inflation européennes sont remontées (à 1,4% d’inflation moyenne anticipée pour les 10 prochaines semaines en zone euro, et 2,4% d’inflation anticipée pour les États-Unis - soit 1% plus haut pour ces dernières sur 1 an) mais restent très loin de l’objectif de la BCE (contrairement à leurs équivalentes américaines) et pourraient continuer de bénéficier d’une dynamique de croissance relativement plus favorable du fait de la réouverture qui démarre tout juste.

Qui plus est, le printemps a vu les taux européens fortement remonter ; les marchés sont allés jusqu’à anticiper un resserrement monétaire dans les deux ans à venir et de possibles annonces de ralentissement du programme d’achats d’actifs exceptionnel. Cela nous semble prématuré. L’inflation est à ce stade principalement un phénomène américain, et tant le calendrier que les déclarations à venir des membres de la BCE devraient être accommodants. Aussi, les taux européens pourraient marquer le pas.

L’Asie, fer de lance de la quatrième révolution industrielle

La Chine a bien mieux géré la pandémie que les États-Unis. Mais son attrait tient aussi à l’amélioration des perspectives économiques et technologiques de long terme que connaît la région. Elle a investi et continue de le faire dans les technologies de demain. Le yuan chinois s’est largement apprécié bénéficiant des bonnes nouvelles économiques, mais aussi de l’oasis qu’offrent les taux chinois dans ce désert de rendement. Et les autorités de Pékin apparaissent pour le moment particulièrement tolérantes vis-à-vis de ce mouvement ; en effet, l’appréciation du yuan constitue un outil efficace pour contrer une possible importation de l’inflation américaine nourrie par la Fed.

Pour autant, elles devraient garder une politique accommodante afin de contenir une trop forte remontée de la devise contre un dollar en baisse, ce qui apportera un soutien aux marchés actions comme aux marchés obligataires en Chine. Le principal bémol réside dans les tensions larvées avec les Etats-Unis qui peuvent être un élément perturbateur.

Les devises des pays exportateurs de matières premières sont en retard

Les prix des matières premières retrouvent des niveaux d’il y a cinq ans laissant certains tabler sur la possibilité d’un nouveau « supercycle ». Il nous semble hasardeux de nous y exposer directement dans un contexte d’offre temporairement perturbée, de commandes de précaution et de positionnements spéculatifs importants ; pour autant, nombreuses sont les devises de pays exportateurs de ces produits de base si utiles à la reprise de l’activité et aux plans de relance verts qui font du surplace.

Les investisseurs gardent probablement le traumatisme du taper tantrum qui avait vu en 2013 les flux fuir les pays émergents encore fragiles dans le sillage des annonces de normalisation de la politique monétaire de la Fed et des hausses de taux qui ont suivi.

Mais la situation est bien différente aujourd’hui, les banques centrales y ont gagné en crédibilité, et contrairement à 2013 nombreux sont les pays dont les comptes courants sont excédentaires. On peut donc s’attendre à ce que les pays qui présentent des fondamentaux solides et des banques centrales disciplinées voient leurs devises s’apprécier. Aussi nous nous exposons – avec sélectivité – aux devises de ces pays producteurs de matières premières.

Notre construction de portefeuille reste équilibrée entre des convictions de long terme et de plus court terme. La désynchronisation a ceci de favorable qu’elle permet la diversification.

Ces moteurs de performance sont complétés par des axes de couvertures stratégiques importants. Comme détaillé dans nos dernières notes, le risque de taux d’intérêt en est le premier pilier. Et comme détaillé dans celle-ci, le risque de change en constitue le second. Contrairement à ce que l’on pourrait intuitivement penser, la baisse du dollar n’est pas antinomique de voir des taux plus hauts. Et comme pour le risque de taux, la gestion du risque de change doit être active. Le dollar est lui aussi très sensible à l’appétit pour le risque (tant à la hausse qu’à la baisse) et ses ramifications globales en font un instrument de gestion particulièrement complexe et sujet à des mouvements de court terme.

Achevé de rédigé le 11/06/2021

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |