| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

💬 L'interview "décalée H24" de Mario Petrachi (Directeur Commercial France, Luxembourg, Monaco chez Generali Investments)…

Votre film à regarder en ce moment avec un plaid et un chocolat chaud ?

Votre film à regarder en ce moment avec un plaid et un chocolat chaud ?

Mario Petrachi

Mario Petrachi

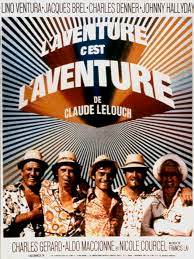

Un des meilleurs films au monde sur l’amitié entre des grands enfants qui ont refusé de grandir, Lino Ventura, Jacques Brel, Johnny Hallyday…

Retour totalement régressif dans les années 70 – heureuses 30 glorieuses… où personne ne se prend vraiment au sérieux, avec des scènes d’anthologie… celles tournées sous les tropiques réchauffent dans la froideur de l’hiver !!!

Le lieu pour oublier la finance pendant une semaine ?

Le lieu pour oublier la finance pendant une semaine ?

Mario Petrachi : La Havane… Encore incroyable, hors du temps et de la société de consommation, la musique y est omniprésente, les musiciens ouverts aux rencontres, la jeunesse avide de culture…

Ce que vous écoutez dès le réveil ?

Ce que vous écoutez dès le réveil ?

Mario Petrachi : Depuis plus de 30 ans, les infos de 7h sur France Inter ! Les journalistes passent, la qualité reste… La musique, j’en joue et j’en écoute plutôt le soir.

Le plat qui vous réconforte ?

Le plat qui vous réconforte ?

Mario Petrachi : Depuis toujours, rien ne vaut un simple plat de spaghetti avec une sauce aux tomates fraiches…🍝

Votre mentor/modèle dans la gestion d'actifs ?

Votre mentor/modèle dans la gestion d'actifs ?

Mario Petrachi : Izaak Maartense, désormais retraité depuis de longues années et auquel je rends hommage, qui a géré avec succès le fonds Robeco NV au cours des années 90 et apporté de belles performances à des fonds de pension hollandais, mais aussi à des caisses de retraite françaises. Il a transmis à de nombreux jeunes gérants et commerciaux la rigueur, la transparence, la modestie, le respect des investisseurs et surtout l’importance de notre responsabilité collective vis-à-vis des petits épargnants et des retraités modestes.

Racontez-nous votre 1er stage ?

Racontez-nous votre 1er stage ?

Mario Petrachi : C’était au milieu des années 80, dans la société de transport et logistique Bannon & Ward, à Bradford, au Nord de Manchester. Une belle leçon de vie : pas une minute pour souffler, entre la préparation des expéditions sur le quai des camions, parfois dès 6 heures du matin, et la prise des commandes des clients au téléphone, dans un anglais qui n’avait rien à voir avec celui appris à l’école (pas de pitié pour le petit français...) Absolument épuisant la première semaine, puis on s’habitue. Loin des beaux quartiers de Londres et du luxe de la City, une inoubliable immersion dans l’Angleterre rude et populaire de l’ère Thatcher, comme dans un film de Ken Loach…

La société où vous auriez aimé travailler ? Interdit de citer l'actuelle ! 😉

La société où vous auriez aimé travailler ? Interdit de citer l'actuelle ! 😉

Mario Petrachi : Sans doute dans une autre vie chez Gibson à Kalamazoo : je vis entouré d’instruments de musique (guitares et violons…) et j’en répare depuis des années, mais j’ai découvert cette passion trop tard pour en faire un métier… Peut-être un jour aurais-je la chance de faire un stage dans cette entreprise qui fabrique probablement les meilleurs instruments de série au monde ?

L'avenir du conseil en France, ça passe par les Banques, les CGP ou internet ?

L'avenir du conseil en France, ça passe par les Banques, les CGP ou internet ?

Mario Petrachi : Sans doute pour une question de génération, je pense qu’une bonne partie du conseil continuera à passer par des femmes et des hommes, qu’ils soient banquiers privés ou CGP. La gestion d’un patrimoine va bien au-delà d’une allocation d’actifs faite par un algorithme : elle repose sur un dialogue récurent entre le client dont la situation financière, familiale, la santé aussi, la tolérance du risque évoluent en permanence. Cela nécessite une relation de confiance, car le conseiller doit bien connaître son client pour évoquer les sujets très personnels de succession, transmission, la fiscalité, niveau et mode de vie... la présence humaine est indispensable, la qualité, la stabilité, les valeurs de l’interlocuteur plus importantes que la structure qui l’emploie.

Au sein d'un portefeuille, la gestion thématique c'est automatique ?

Au sein d'un portefeuille, la gestion thématique c'est automatique ?

Mario Petrachi : Automatique, non, utile, oui. La gestion thématique est la transposition dans la gestion d’actifs de la vision du monde et des tendances perçues par les équipes de gestion. Elles ont le mérite d’être facilement explicables aux épargnants qui peuvent ainsi, selon l’expression consacrée, donner du sens à leur épargne. La gestion thématique est aussi, depuis une dizaine d’année, une formidable méthode pédagogique qui a réconcilié des milliers d’épargnants, même les plus modestes, avec les investissements en actions, en les éclairant et les rassurant sur la nature l’investissement et les a associées à la croissance des bénéfices des entreprises.

TOTAL dans un fonds ISR : OUI ou NON ?

TOTAL dans un fonds ISR : OUI ou NON ?

Mario Petrachi : Total ou d’autres entreprises dont l’activité et l’impact environnemental peuvent être considérées comme controversées à court terme, pour autant qu’elles démontrent leur volonté d’évoluer, de contribuer à la transition, qu’elle soit énergétique, climatique ou pas, et répondent de façon positive à d’autres critères, peuvent très bien figurer dans un fonds comportant des contraintes climatiques spécifiques. D’autant plus si la société de gestion a mis en place une politique d’engagement auprès des émetteurs d’actions ou d’obligation pour influer sur le comportement à moyen terme. On ne changera ni le monde ni les entreprises en quelques mois, et cela fait partie de la responsabilité des investisseurs que faire progresser l’entreprise.

Vous pouvez sélectionner seulement 3 fonds de votre maison et 3 fonds de vos confrères pour affronter le monde de demain, lesquels choisissez-vous ?

Vous pouvez sélectionner seulement 3 fonds de votre maison et 3 fonds de vos confrères pour affronter le monde de demain, lesquels choisissez-vous ?

Mario Petrachi :

De notre maison :

-

GF Infrastructures durables, pour sa résilience, sa faible volatilité, son immunisation contre l’inflation

-

Gis SRI Ageing population, pionnier de la gestion thématique ISR

-

GF Global Megatrends, stratégie thématique qui sait faire la part des choses entre les grandes tendances et évite d’être trop concentré sur un seul thème

Chez nos confrères :

-

BNP Paribas Aqua, pour la force du thème, les performances depuis 14 ans, et la qualité exceptionnelle de l’équipe de gestion

-

Oddo BHF Avenir Europe et Eurose, 2 fonds que j’ai en portefeuille depuis de longues années et qui ne m’ont jamais déçu

Article rédigé par H24 Finance. Tous droits réservés.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |