| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

Brexit : Catalyseur de surperformance des marchés émergents ?

Nous pensons qu’il est probable que le Brexit conduise le Royaume-Uni vers un environnement récessionniste et engendre un ralentissement prononcé de l'économie européenne.

Dans ces conditions, la BCE poursuivrait sa politique monétaire accommodante et la Fed reporterait, ou reverrait à la baisse, le cycle de resserrement prévu.

Après près de cinq années de sous-performance et de forte dépréciation de leurs monnaies, plusieurs marchés émergents (ME) affichent aujourd’hui des taux d'intérêt plus élevés que les marchés développés.

Le Brexit est susceptible de permettre aux banques centrales des pays émergents de mettre en œuvre des politiques plus accommodantes alors que les pressions inflationnistes s'apaisent.

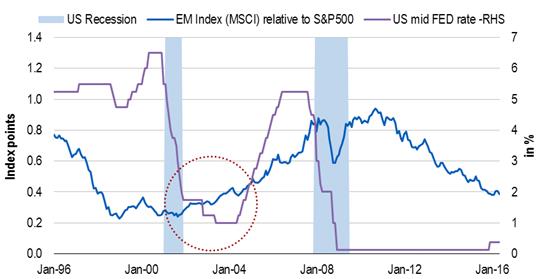

Nous pensons qu'il y aurait de fortes similitudes entre l'impact du Brexit sur les marchés et celui qu’avaient eu les attentats du 11 septembre aux États-Unis.

Les événements de septembre 2001 ont constitué un risque exogène pour l'économie américaine entrainant l’accélération de l’assouplissement de la politique monétaire de la Fed, dans un environnement de récession.

Cette accélération s’est produite au moment où les économies émergentes sortaient de quatre années de crise.

Ce fut le point de départ de plusieurs années de hausse des actions émergentes.

Le Brexit pourrait avoir un effet similaire.

En mettant les économies développées sous pression et en forçant un maintien de politiques monétaires accommodantes, les banques centrales dans les pays émergents vont retrouver plus de marges de manœuvre au moment où leurs économies montrent déjà des signes de reprise.

RÉCESSION AUX ÉTATS-UNIS ET PERFORMANCE DES MARCHÉS ÉMERGENTS

-

Selon nous, l'avenir est prometteur pour les actions émergentes

Ces conséquences, associées aux valorisations attrayantes des actions émergentes par rapport aux actions développées, confortent notre conviction que l'avenir des actions émergentes est prometteur.

Comme en 2001, du point de vue des entreprises, les ROE sont élevés dans les pays développés mais dans un creux cyclique dans les marchés émergents.

Un renversement de cette dynamique va probablement se réaliser au profit des entreprises des marchés émergents qui sont d'autant plus attrayantes que leurs valorisations sont faibles.

Au cours des derniers mois, nous avons réduit notre exposition aux « global players » de 30 % à environ 10 % et poursuivons dans ce sens afin d’augmenter notre exposition directe aux ME.

Nous pensons être ainsi bien positionnés pour profiter de la hausse de la demande intérieure dans les pays émergents.

Les gouvernements émergents ont généralement œuvré pour un rééquilibrage de leurs économies en favorisant la demande intérieure afin de compenser leurs secteurs tournés vers l'exportation.

Nous pensons que les conséquences du Brexit vont accélérer ce type de politiques.

Notre stratégie est bien positionnée pour bénéficier de cette tendance.

Nous privilégions de plus en plus les marchés aux valorisations attractives tels que la Russie et le Brésil.

Nous considérons également que la Chine offre de multiples opportunités.

Des sociétés telles que Want Want et Tingyi offrent un rendement du free cash-flow de près de 10 % et sont ainsi fortement sous-évaluées.

Pour en savoir plus sur les fonds Lombard Odier IM, cliquez ici

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |