| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

💪 Cette société de gestion réussit un tour de force : des performances exceptionnelles et des encours au plus haut...

L’objectif de Varenne Capital est de « délivrer une performance d’excellence, dans la durée, avec le minimum de prise de risque nécessaire à l’obtenir » comme l’a rappelé David Mellul.

Deux axes principaux de valeur ajoutée résument la gestion de Varenne :

-

La proposition de gestion qui conjugue quatre moteurs de performance, dans tous les fonds, avec une idée centrale qui consiste à séparer la gestion des opportunités de celle des risques,

-

La recherche 100% propriétaire avec des équipes de gestion dédiées à chacune des quatre stratégies.

La poche Long Actions est le socle de la gestion Varenne. L’« enterprise picking » consiste à sélectionner des valeurs d’excellente qualité que la société de gestion acquiert avec une décote d’au moins 50% par rapport à l’estimation du juste prix.

Cette exposition longue directionnelle peut être complétée par le recours à des paniers ou indices propriétaires.

A cela, Varenne Capital ajoute trois stratégies de décorrélation et de couverture :

-

Le Short actions, activé si les conditions sont favorables, pour ne viser que la performance absolue et non la couverture de la poche Long actions. Elle vise des opportunités d’ « absolute short ». Des paniers de valeurs short peuvent s’ajouter, voire se substituer à la vente à découvert de titres.

-

L’Arbitrage de fusions-acquisitions sur des opérations annoncées d’ordre amical seulement. La gestion peut intervenir également sur des opérations de restructuration de capital.

-

Les couvertures macroéconomiques contre des risques extrêmes (tail risk hedging), qui visent à réduire sensiblement les risques résiduels de la poche actions pour un budget annuel de 1,5% par fonds. Il s’agit d’une forme d’assurance pour se prémunir, au moins en partie, des scenarii qui pourraient porter atteinte aux thèses d’investissement de la poche Long Actions.

Comment Varenne ajoute de la valeur avec sa méthode de génération d’idée des idées Long Actions

David Mellul a détaillé l’approche de Varenne pour constituer la poche actions longue :

-

Un univers de 60 000 entreprises est réduit à 10 000. Une série de filtres, de natures fondamentale et comportementale, permet d’extraire deux catégories d’entreprises : celle affichant des caractéristiques de Qualité et celle affichant des signaux comportementaux.

-

La seconde ne présente pas les caractères d’excellence économique de la première mais elle a des chances de les présenter prochainement. Ce groupe comporte notamment les entreprises dont les dirigeants ou les administrateurs ont réalisé des opérations sur leur propres titres susceptibles d’indiquer une tendance d’amélioration des perspectives par exemple. Ces transactions sont repérées dans les bases de données des « dealing of insiders » (DOI) qui trouvent leurs informations dans les déclarations obligatoires que requiert la plupart des autorités de marché quand il s’agit de transactions boursières des dirigeants.

En matière de DOI, Varenne a constitué une bibliothèque de sept millions de transactions au fil des années.

Une équipe d’investissements en quatre pôles spécialisés

L’équipe d’investissement est constituée de 15 personnes réparties en pôles dédiés à chaque moteur de performance.

L’ensemble est placé sous le contrôle du comité d’investissement formé de Giuseppe Perrone, Marco Sormani et David Mellul, chacun supervisant une équipe. L’équipe d’arbitrage, que représentent Bertrand Vaur et Michael Ifrah, est ainsi placée sous la responsabilité de David Mellul. Les décisions sont prises à l’unanimité, en présence d’au moins deux des trois membres du comité d’investissement.

Varenne Capital compte aujourd’hui 36 personnes qui représentent sept nationalités, avec un taux de rotation extrêmement faible. David Mellul a souligné la culture de l’entreprise fondée sur le partenariat, à telle enseigne que nombre de collaborateurs sont actionnaires ou bénéficient d’un plan d’accès au capital.

Renforcement des équipes opérationnelles

Après l’arrivée au premier semestre de Séverin Plossard, directeur des systèmes d’information, une fonction qu’il exerçait chez Exane Asset Management et de Clément Rivet, data analyst, Bixuan Zhang a rejoint la SGP, après la Société Générale, en qualité de responsable de l’équipe de développement IT. Ce dernier retrouve le DSI avec qui il avait déjà travaillé dans le passé.

Le contrôle des risques a été renforcé avec le recrutement de Leonard Voltaire, risk officer, rattaché à Laurent Chrétien, risk manager.

Le directeur général de Varenne annonce de nouvelles embauches très intéressantes tandis que la société de gestion aura bientôt doublé son espace de travail de l’avenue Montaigne d’ici la fin du trimestre.

Les performances annuelles de la gamme Varenne

Dans le cadre de son expansion, la société de gestion va transférer Varenne Global dans la sicav luxembourgeoise de Varenne le 14 février. Quelques semaines plus tard, ce sera au tour de Varenne Valeur. David Wierzba a souligné que la politique de gestion, le niveau de risque et la composition des portefeuilles seront identiques.

La performance 2021 des parts P Eur s’établit à :

-

Varenne Valeur (SRRI 4) : +20,2%

-

Varenne Global (SRRI 4) : +28,4%

-

Varenne Selection (SRRI 5) : +37,5%

-

The Value Active Fund : 38,2% – fonds non commercialisé en France

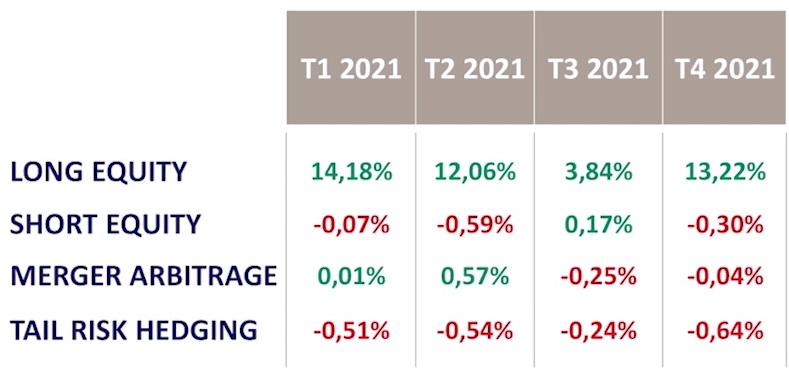

Les quatre moteurs de performance se sont relayés sur l’ensemble des marchés

« Grâce à notre gestion à géométrie variable, nous essayons en permanence de créer une asymétrie favorable entre espérance de gain et risque de pertes sans avoir à réduire les expositions. »

Le directeur général a ajouté : « En 2021, le Long Actions a été le meilleur contributeur. Les couvertures de risques extrêmes (tail risk hedging) ont été un coût, partiellement financé par l’arbitrage de fusions et acquisitions. »

Contributions trimestrielles de Varenne Valeur en 2021

Les autres fonds de la gamme se sont comportés de la même manière avec des chiffres variant selon le profil de risque.

Principales contributions Long Actions 2021

Trois titres contribuent négativement. D’abord Nike qui a été vendu en début d’année après un parcours exceptionnel en portefeuille sur les années précédentes puis Deutsche Post récemment acquis à laquelle l’équipe de Varenne fait entièrement confiance et dont la filiale DHL est une composante stratégique notamment par son implantation en Asie. « Le seul détracteur à la performance est réellement Ryanair » souligne David Mellul. La nature optionnelle de l’exposition à Ryanair a créé une moins-value alors que le titre était stable sur la période. L’équipe a profité d’un point haut en septembre pour arbitrer l’option d’achat au profit d’un call spread 20-22 € avec comme échéance mars 2022.

Dans les contributeurs positifs, on compte Alphabet (acquise en avril 2020 avant que le cours ne se redresse vraiment) qui a publié des résultats trimestriels ahurissants. On remarque aussi Novo Nordisk, une société pharmaceutique mondiale qui détient 30% de part du marché mondial du traitement du diabète en valeur. Depuis son acquisition en 2016, elle a été un fort contributeur, plus encore en 2021. Le marché a pris réellement conscience du potentiel de l'une de leurs molécules clés, appelée Semaglutide. L’une de ses applications vise la réduction de l’obésité, sous la marque Wegovy. Ce traitement permet de tabler sur une perte de poids moyenne de 15 à 17%, bien au-delà des solutions thérapeutiques actuellement disponibles sur le marché. Le pipeline est riche. L’Icodec, par exemple, réduit la prise du traitement à une fois par semaine seulement.

L’investissement dans le secteur des semi-conducteurs a produit d’excellents résultats aussi. Les puces sont fabriquées par des machines que seule une poignée d’industriels est capable de produire. Varenne détient deux à trois des cinq acteurs mondiaux, selon les fonds de la gamme, parmi Lam Research, KLA et Applied Materials. KLA (ex KLA Tencor) finit 2021 à 61%. La société américaine bénéficie des mêmes catalyseurs de croissance que ses pairs équipementiers. Une différence, seulement, KLA fabrique des équipements de contrôle et de mesure. Des outils déterminants pour assurer la qualité de la production et augmenter la productivité. C’est l’opérateur dominant dans tous ses marchés. Malgré la performance exceptionnelle des équipementiers en 2021, l’essor et la pénétration des semi-conducteurs dans nos environnements vont emporter les marchés à 1000 milliards de dollars d’ici à 2030 selon Varenne Capital. Si l’intensité capitalistique reste la même, ce sont 100 milliards de dollars que se partageront les équipementiers,de l’industrie.

Essilor Luxottica est désormais une entreprise entièrement intégrée verticalement avec un leadership issu de la partie italienne. Son concurrent immédiat est dix fois plus petit. La marge d’exploitation dépassera celle de 2019 de 100 pbs. Les synergies initialement estimées à 600 millions d’euros devraient largement dépasser ce montant dans les années prochaines. Songez que la myopie touchera 5 milliards de personnes dans le monde d’ici à 2050 ! La lentille Stellest par exemple peut ralentir la progression de la myopie chez les enfants de plus de 60 % au cours de la première année d'utilisation. Varenne perçoit un potentiel énorme pour ce produit, notamment en Asie de l'Est.

Principaux mouvements 2021

-

Varenne Selection : cessions de CPL Resources, Nike, Aritzia. Achats de Deutsche Post et JD Sports.

-

Varenne Valeur et Varenne Global ont acheté Applied Materials en plus des mêmes opérations réalisées dans Varenne Selection. Ces fonds ont aussi acheté des paniers de valeurs GR/TR.

La position optionnelle sur l’indice bancaire de la zone euro, le SX7E, a été très profitable depuis son entrée en portefeuille au printemps 2020. L’équipe de gestion a estimé que le mouvement approchait la fin de son cycle et a remplacé les calls sur l’indice bancaire par des call spreads. Ceci devrait permettre à la gestion de participer à la dernière phase de hausse, si elle se produit, sans remettre en jeu les gains accumulés jusque-là.

Remontée de l’exposition Short Actions en fin 2021

Ce moteur de performance repose sur la détection d’entreprises devant se trouver, selon les analyses de la SGP, face à un événement de capital à horizon de 18 mois (une augmentation de capital à prix très décoté, une émission de dette, voire la faillite).

Les performances de l’indice short HFRX ont été mauvaises l’an dernier. A la fin 2021, les taux de financement des entreprises restent extraordinairement bas : à 4%, le haut rendement américain est au plus bas niveau. C’est bien en dessous des 7,5% que Varenne Capital estime minimaux pour que le tri s’opère entre les émetteurs. Le risque pour le vendeur short, dans pareil environnement, est d’avoir raison sur le fond mais tort sur le timing, les entreprises concernées devant leur survie à des taux anormalement bas qui sont une aubaine pour continuer.

La SGP prévoit de continuer à augmenter l’exposition Short Actions, en surveillant les conditions de financement qui sont encore trop favorables aux entreprises surendettées les plus mal gérées.

Arbitrage de fusions et acquisitions : une stratégie faiblement corrélée qui finance les couvertures macro au moins partiellement

Le rôle de cette stratégie est de décorréler les rendements des fonds et d’ajouter un rendement supplémentaire pour financer tout ou partie des couvertures macroéconomiques. Des capitaux ne lui sont alloués que si l’environnement lui est favorable.

L’arbitrage de fusions et acquisitions sert à financer tout ou partie des couts de couvertures économiques dont le plafond annuel est fixé à 1,5% par fonds.

Les volumes d’opérations ont continué d’augmenter en 2021 tandis que les spreads de rendement sont restés en ligne et parfois un peu supérieurs aux années précédentes. Malgré une volatilité stable et modérée dans l’année, le retour de la volatilité en septembre a permis de profiter des écarts qui se sont reformés pour augmenter l’exposition dans la poche d’arbitrage. 45 opérations ont marqué le portefeuille dont trois échecs seulement.

L’activité de fusions et acquisitions reste soutenue et devrait permettre à la société de gestion de faire « tourner ce moteur » avec des résultats satisfaisants.

Couvertures macroéconomiques

L’objectif de cette poche de gestion est de réduire l’impact des risques résiduels, en se concentrant sur les risques de baisse d’au moins 20%. La méthode consiste à assembler des stratégies dissymétriques et de constituer plusieurs lignes de défense.

On y trouve des couvertures ciblant directement les marchés et les indices, et celles s’attaquant aux racines des risques. Les instruments utilisés concernent différents actifs dont les taux d’intérêts, le crédit, les matières premières et les devises. Son coût maximal est budgété à 1,5% dont une partie a vocation à être financée par l’arbitrage de fusions et acquisitions.

L’avantage indéniable de l’approche Varenne réside dans son ingénierie de couverture. Pour se prémunir de chocs baissiers éventuels dans les marchés, par exemple, l’équipe a acquis des options Put avec Volatility Knock Out qui s’actionnent à condition que la volatilité moyenne sur la période de l’option ne dépasse pas un certain niveau (autour de 26).

L’équipe a constaté en effet que jamais dans l’histoire boursière se sont suivis deux chocs de volatilité de même ampleur dans un espace de 12-18 mois. Selon leur propre métaphore, l’inverse reviendrait voir la prime d’assurance contre l’incendie augmenter après un incendie, alors qu’il est hautement improbable que deux incendies se suivent dans la même maison, les occupants étant suffisamment perturbés pour prendre toutes les précautions nécessaires. Varenne avait vu juste : la volatilité moyenne est restée en deçà de la barrière contractuelle.

Comment souscrire ?

-

Varenne Valeur, SRRI 4, éligible au PEA, part P-EUR : FR0013217007

-

Varenne Global, SRRI 4, part P-EUR : FR0013247087

-

Varenne Selection, SRRI 5, éligible au PEA, part P-EUR : FR0013246741

Pour en savoir plus sur Varenne Capital Partners, cliquez ici.

Article rédigé par H24 Finance. Tous droits réservés.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |