| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

🎈 Quasi 2 milliards € sous gestion (+ 65% en 2021 !) pour ce nouvel indépendant qui continue de monter...

Victoria Bley, responsable des relations investisseurs, avait convié les investisseurs à la réunion trimestrielle de Gay-Lussac Gestion qui était animée par Louis de Fels, directeur général en charge de la gestion, entouré de plusieurs membres de son équipe (Arthur Bernasconi, Paul Edon, Hugo Voillaume, Guillaume Buhours et Daphné Parant).

Omicron beaucoup moins inflationniste

« Le pic est derrière nous et le variant Omicron est beaucoup moins inflationniste » estime Louis de Fels qui ajoute que « l’inflation américaine devrait se rapprocher de 5% au printemps puis 3,5% en fin d’année, le retour à la normale étant pour 2023 ». La société de gestion est convaincue que les tendances désinflationnistes sont toujours là.

Louis de Fels constate le léger mieux du côté des approvisionnements avec des améliorations sensibles dans les prix du fret maritime et les livraisons de semi-conducteurs.

Quatre hausses de taux américains à partir de mars 2022

Le comité FOMC (The Federal Open Market Committee) a annoncé une contraction du bilan de la Fed qui pourrait se produire dès juillet 2022, plus rapidement que prévu. Les plans de relance américains n’ont pas été votés ce qui ôte une partie de la croissance économique qui était attendue outre-Atlantique par les marchés pour 2022.

Les taux réels remontent

De taux réels négatifs à - 60 bps, on pourrait passer à zéro, une tendance que le marché a anticipée en favorisant les cycliques. Les taux réels négatifs sont néanmoins une manne pour les Etats qui en profiteront pour financer les plans d’aides et absorber le choc de l’envol de l’endettement. Dit autrement, il faut s’attendre à une hausse limitée des taux réels.

Les niveaux de prime de risque restent un soutien aux actions

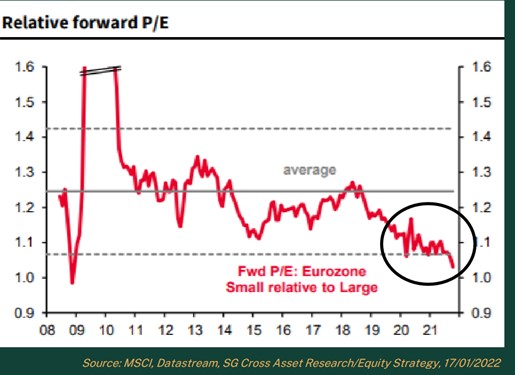

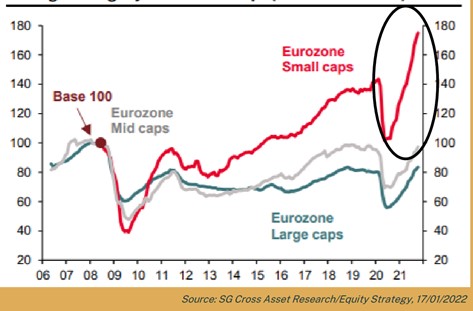

La décote des petites capitalisations est une opportunité particulièrement attractive pour Louis de Fels. La plus forte décote des petites capitalisations de la zone euro depuis 2008 …

…malgré des solides perspectives bénéficiaires pour 2022

Les quatre thèmes d’investissement pour 2022

Le pouvoir de fixation des prix est un thème porteur qui a souffert de la hausse des taux longs en 2022 car les entreprises qui en bénéficient ont un profil croissance à duration longue. Il s’accompagne d’avantages compétitifs comme les économies d’échelle et souvent un pouvoir de la marque. Les marges tendent à augmenter avec le volume avec un effet direct sur la création de valeur pour l’actionnaire.

Trois sous thèmes :

-

Les acteurs dominants : Hermès, Geberit et Novo Nordisk, premier spécialiste mondial du traitement du diabète

-

Le déséquilibre offre/demande : Sword Group, société suisse dans le logiciel qui a bénéficié d’une croissance organique de 20% au T4 2021, Pernod Ricard, Wavestone

-

Marques fortes : Ferrari, Sika et San Lorenzo, chantier naval italien capable de faire passer des hausses de prix grâce à un carnet de commande étoffé et une qualité remarquable

La qualité sous valorisée

Quand les sociétés sont de « qualité », elles affichent un ROCE élevé obtenu dans un marché structuré en croissance, où elles bénéficient d’avantages concurrentiels en progrès et offrent une valeur ajoutée aux clients. Les causes de sous valorisation peuvent alors être multiples : des optionnalités mal intégrées, des exagérations de marchés, des situations d’inflexion dans l’évolution du modèle économique ou la faiblesse de couverture du titre par les bureaux d’analyse. Ces entreprises sont le plus souvent des petites et moyennes capitalisations.

Par exemple : La société italienne d’automatisation Piovan a réalisé une acquisition structurante voici quelques mois dont l’intérêt reste sous-estimé par le marché. Le français STEF, leader européen de la logistique sous température contrôlée, bénéficie de la faiblesse du concurrent STG actuellement en difficultés. STEF est capable de répercuter des hausses de coûts et détient un patrimoine sous-valorisé.

Valeurs décorrélées

Parmi les facteurs de décorrélation

-

Une activité centrée sur une niche, moins sensible à la macroéconomie

-

La faiblesse de couverture par les analystes financiers.

Par exemple :

-

Le portugais Novabase, spécialisé dans la fourniture de technologies de l’information aux secteurs privés et publics.

-

Gaumont, connu pour la distribution et production d’audiovisuel, détient 220 M€ d’actifs immobiliers et ne capitalise que 300 M€. La valorisation implicite de l’activité opérationnelle est très (trop) faible.

-

Le leader de l’homéopathie Boiron qui a réalisé un plan de restructuration important à la suite du déremboursement total des médicaments homéopathiques par l’assurance-maladie. Les innovations multiples replacent l’entreprise sur une trajectoire de croissance.

-

Tunnels Prado, qui exploite le tunnel de Marseille, est très peu suivi par le marché. Après une OPA à 27 euros, le marché continue de trouver insuffisant le prix proposé. Les gérants de GLG tablent sur une surenchère.

Les bénéficiaires des plans de relance

Le plan de relance européen est semblable à un hélicoptère déversant 750 milliards €. Forcément, nombreux sont ceux qui vont en bénéficier, y compris les meilleurs. Les pays d’Europe du Sud vont en profiter. Gay-Lussac Gestion, qui s’intéresse à l’innovation numérique et la mobilité durable, a repéré Epsilon Net, société grecque qui détient 80% de part de marché dans la facturation électronique en Grèce, devenue obligatoire depuis l’été 2021. Les perspectives de cette micro-capitalisation grecque sont attractives. L’italien Be devrait profiter du retard des entreprises italiennes dans leur trajectoire de numérisation au regard des autres pays européens.

Esprinet, leader de la distribution de matériels informatique en Italie et Espagne, profitera de sa part de marché à 26% pour engranger les retombées des plans de relance européens. Les plans de la direction ne sont pas encore suffisamment pris en compte par les investisseurs selon l’analyste de GLG.

L’efficience énergétique

Gay-Lussac s’intéresse aux entreprises qui produisent des solutions éco-efficientes. La réduction de l’intensité énergétique, l’augmentation de la recyclabilité des matériaux sont des innovations de rupture qui bénéficieront aux entreprises les mieux préparées. Schneider Electric et Dassault Systèmes, dont les titres ont subi la rotation sectorielle du mois de janvier, ont été réduits en portefeuille à l’aune de leur profil de risque, selon le modèle de gestion de GLG. Les pondérations reviendront à des niveaux plus élevés lorsque l’opportunité se présentera.

Conclusion

Deux composantes clés distinguent le processus d’investissement de Gay-Lussac :

-

La sélection de valeur qui repose sur le tryptique « faible volatilité-faible beta-momentum »

-

La construction de portefeuille en budgets de risque, qui donne notamment aux valeurs les moins volatiles les pondérations les plus élevées.

L’approche d’investissement constante de la SGP a permis , selon Louis de Fels, de « rester investi longtemps de la hausse des marchés. Tant que le risque des valeurs telles qu’ Hermès était inférieur à celui d’autres titres n’ayant pas les mêmes attributs, le portefeuille conservait ces titres ». Depuis, toutes les valeurs qui avaient des multiples élevées ont été allégées rapidement. Ces ajustements ont libéré de nouveau des capacités d’investissements dans des micro-capitalisations « pures » pesant moins de 100 millions en Italie, en Grèce et en Pologne par exemple. « Le marché qui fut très Momentum va se réintéresser aux niveaux de valorisation » ajoute le directeur général en charge de la gestion.

Parmi les sujets soulevés pendant la séance de questions-réponses...

Question : Combien de lignes se trouvent en portefeuille ?

Réponse : Une cinquantaine avec 10% de cash structurels dans les fonds. Le niveau de liquidités dépasse actuellement ce niveau grâce aux allégements décidés par les gérants. Le niveau de liquidités est plus important que d’habitude.

Q : Que pensez-vous du secteur automobile ?

R : Le secteur qui a été très affecté par la pénurie de semi-conducteurs a touché un point bas. Les gérants ont profité d’une poche de 10% permettant de chercher des valeurs qui ne figurent pas dans le top de la sélection Gay-Lussac pour investir.

Q : Quelle est votre analyse de la situation ukrainienne ?

R : La situation de l’Ukraine est préoccupante y compris sur le plan économique comme en témoigne l’économie allemande qui en pâtit dans ses relations commerciales.

Q : Dans quelles valeurs ne pas investir ?

R : Même si nous n’investissons pas dans les valeurs financières et les valeurs pétrolières, nous avons regardé leurs positions dans le classement de notre univers d’investissement. Le rang de BNP Paribas est passé de 400 à 300 environ, mais cela ne suffit pas à la mettre dans les 100 premiers ! En revanche, nous avons constaté que les groupes d’assurance de qualité comme Axa et Allianz sont désormais dans le top 100. Nous restons à l’écart de toute façon. Les valeurs bancaires, les sociétés de télécommunications et les pétrolières restent loin dans le classement Gay-Lussac.

Louis de Fels a conclu en précisant : « La beauté de notre process de gestion faible volatilité-faible beta-momentum est son efficacité encore plus grande quand on descend dans les tailles de capitalisation. C’est une vertu constante du process qui nous est particulièrement utile en ce moment avec la correction des marchés où les micro et les petites capitalisations affichent des prix souvent attractifs ».

Article rédigé par H24 Finance. Tous droits réservés.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |