| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

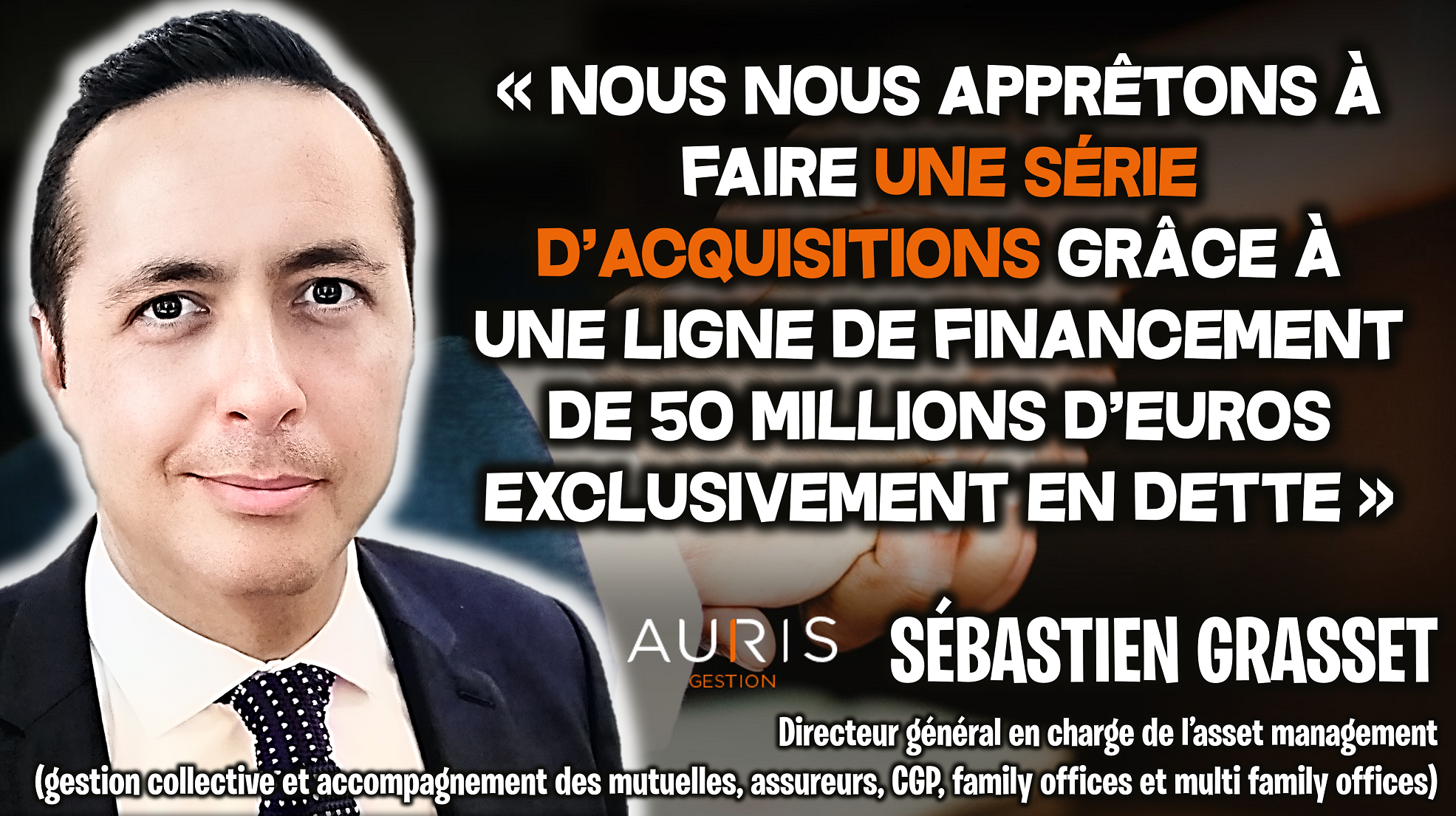

A la veille de ses 20 ans, cette SGP lève 50 millions d’euros pour faire des acquisitions...

|

En complément d’une ligne de crédit senior auprès de quatre banques, c’est Andera Partners, spécialiste de la dette privée, qui apporte son concours en dette mezzanine. « C’est une opération sponsorless, c’est-à-dire sans l’entrée d’un tiers dans le capital. Grâce à cela, nous assurons le maintien de notre indépendance à laquelle nous sommes tant attachés. » La gouvernance d’AURIS Gestion est assurée par Marc de Saint Denis, président, Philippe Krier, directeur général en charge de la gestion privée, et Sébastien Grasset, directeur général en charge de l’asset management, que nous avons rencontré. |

Cette ligne de financement étant sécurisée, qu’en ferez-vous ?

Cette ligne de financement étant sécurisée, qu’en ferez-vous ?

Sébastien Grasset

Nous allons réaliser notre plan de croissance externe que nous avons mûri après avoir regardé le marché de près pendant une longue période. Nos expertises actuelles sont dans la gestion obligataire et l’allocation d’actifs en architecture ouverte. A partir de là, nous voulons étoffer nos savoir-faire afin de mieux servir nos clients. Il s’agit d’identifier une ou plusieurs entreprises afin de renforcer notre pôle actions, notamment en stock picking, en attirant le cas échéant une équipe de gestion collective avec une expertise actions, et de compléter l’équipe de nos gérants privés.

Sur le plan opérationnel, nous aurons une logique semblable à celle qui a prévalu dans l’acquisition de Salamandre AM, c’est-à-dire l’intégration des équipes.

Nous gérons près de 3,5 milliards d’euros et aurions pu considérer cela comme suffisant. Or, l’aggiornamento que nous vivons dans l’asset management nous amène à chercher des équipes par voie de rachats de maisons de gestion. Nous anticipons un mouvement nécessaire de consolidation où la taille critique va augmenter. Ce faisant, nous continuerons d’offrir à nos clients le niveau de service auxquels ils sont attachés.

Notre plan de développement vise à renforcer nos compétences et nous distinguer encore plus dans l’offre de fonds dédiés. Aujourd’hui, nous sommes systématiquement interrogés par la communauté des CGP et nous remportons de plus en plus de consultations sur des projets de fonds dédiés.

Nous allons bientôt fêter notre cinquantième fonds dédié avec un ensemble qui pèse environ 700 millions d’euros !

Comment se différencie l’offre de fonds dédiés d’Auris Gestion ?

Comment se différencie l’offre de fonds dédiés d’Auris Gestion ?

Sébastien Grasset

AURIS Gestion dispose d’une équipe dédiée à l’accompagnement des CGP et, au-delà de la gestion sous mandat, notre offre de gestion de fonds dédiés dits aussi « fonds sur mesure » reçoit un bel accueil. J’y vois deux raisons principales : la relation de proximité et d’écoute avec les CGP et la qualité de nos reportings.

Par ailleurs, nous avons l’une des offres de gestion les plus riches du marché. Avec quatre poches d’investissement possibles, nous proposons une très large palette : la poche directionnelle où on utilise des titres vifs, OPCVM en parts I ou clean shares, et ETF (trackers), la poche investie en produits structurés actions, celle investie en produits structurés de taux ou de crédit, et enfin, celle recourant à des fonds de recherche de performance absolue.

Aux côtés de ces quatre proches d’investissement, nous pouvons utiliser les produits dérivés (simples et complexes, grâce à nos agréments et selon les termes et conditions du prospectus de chaque fonds dédié). Ces produits dérivés sont une belle illustration de l’agilité que nous proposons aux CGP car ils permettent une réactivité incomparable à un coût très limité. Or, un CGP ne peut pas juridiquement investir en produits dérivés pour ses clients et, via le fonds dédié, il donne ainsi accès à cette technique d’investissement à ses clients.

En second lieu, notre dispositif permet de réduire les frais grâce aux recours à des parts institutionnelles (I) ou clean shares, à des titres vifs, à des ETF (trackers) et aux produits dérivés.

Nous sommes obsédés par l’optique de réduction des frais indirects. Grâce à cela, nous estimons que le TER d’un fonds sur mesure à profil dynamique, avec tous les outils de gestion, oscille chez Auris Gestion autour de 2,35%, ce qui est compétitif face aux unités de compte dynamiques des contrats. Pour des fonds plus équilibrés et patrimoniaux, on se retrouve autour de 1,90%.

Afin de bien illustrer l’intérêt d’un fonds dédié par rapport à une allocation en gestion libre (arbitrages en UC), il faut comparer :

-

Les frais en direct dans un contrat d’assurance quand les arbitrages sont réalisés directement par un CGP en parts R (retail), en prenant les frais d’arbitrage prévus par les assureurs et la moyenne des frais courants des fonds actions, diversifiés et obligataires (en parts R) disponibles dans les contrats ;

-

Les frais courants (TER) du fonds dédié (avec tous les frais directs et indirects ; or, les frais indirects sont faibles dans la gestion que nous pratiquons).

Le résultat montre que la réduction substantielle des frais indirects sur nos fonds sur mesure justifie tout leur attrait pour les CGP : pas d’arbitrages à passer, une réactivité incomparable avec celle des arbitrages en direct en cas d’évènement de marchés…

Le fonds dédié permet généralement d’aboutir à une situation « WIN-WIN-WIN ».

-

C’est gagnant pour les clients finaux avec un socle d’allocation aux frais réduits, géré par une société de gestion, pouvant le cas échéant échanger avec leur CGP désigné comme Conseiller au sein du prospectus. Le fonds dédié constitue alors une partie de leurs allocations.

-

C’est gagnant pour le CGP qui bénéficie des avantages évoqués ensemble en matière de réactivité. Il peut compter sur une équipe de gestion professionnelle qui prend les décisions adéquates tout en pouvant analyser les recommandations qu’il peut émettre.

-

C’est gagnant pour la société de gestion qui peut créer une émulation avec le CGP dans le suivi de son fonds dédié et créer une relation pérenne et efficace avec son partenaire CGP.

Copyright H24 Finance. Tous droits réservés.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |