| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7380.74 | +0.92% | -2.15% |

| Pour en savoir plus, cliquez sur un fonds | |

| Auris Gravity US Equity Fund | 32.90% |

| Jupiter Merian Global Equity Absolute Return | 8.82% |

| Pictet TR - Atlas | 8.61% |

| AXA WF Euro Credit Total Return | 8.53% |

| Cigogne UCITS Credit opportunities | 5.90% |

| Exane Pleiade | 5.84% |

| Sanso MultiStratégies | 5.43% |

| Candriam Bonds Credit Alpha | 4.64% |

| DNCA Invest Alpha Bonds | 3.47% |

| Fidelity Absolute Return Global Equity Fund | 3.42% |

| Syquant Capital - Helium Selection | 3.35% |

| Candriam Absolute Return Equity Market Neutral | 2.81% |

| H2O Adagio | 0.67% |

| M&G (Lux) Episode Macro Fund | -1.67% |

| Vivienne Bréhat | -9.56% |

+17,72% YTD pour ce fonds repris il y a seulement 6 mois par sa nouvelle équipe de gestion...

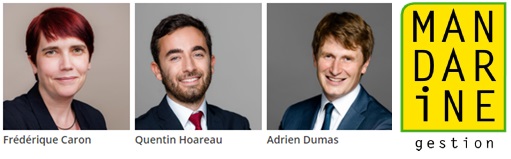

L'équipe de gestion de Mandarine Unique

C’est le processus d’investissement qui constitue le secret de la réussite de Mandarine Unique. Après avoir démarré sous les auspices de Joëlle Morlet-Selmer, une ancienne de la Caisse des Dépôts et Consignations, la gestion fut reprise par Diane Bruno et depuis fin 2018 par Frédérique Caron, avec Quentin Hoareau et Adrien Dumas comme co-gérants.

Au long de ces années, les performances ont été au rendez-vous : le fonds affiche +17,72% YTD et une performance cumulée de 168% contre 120% depuis la création du fonds (part R, créée le 29/03/2010).

L’emblématique fondateur–dirigeant de Mandarine, Marc Renaud, a su repérer les talents capables de pérenniser la supériorité du modèle d’investissement de Mandarine Unique. Ce fonds phare dédié aux Small & Mid Caps Européennes a subi toutefois des rachats importants lors du changement d’équipe au deuxième semestre 2018. Pour les investisseurs, le passage des AUM de 800M€ à 500 M€ est plutôt une bonne chose, l’agilité du fonds s’étant forcément améliorée.

Quentin Hoareau et Adrien Dumas ont passé en revue la gestion de Mandarine Unique lors d’une réunion investisseur animée par Jean-Philippe Abougit, Responsable Développement Distribution.

Après le passage de la râpe sur les ratios de valorisations, les Small & Mid Caps européennes présentent une prime quasi nulle en comparaison des large caps

L’année 2018, si rude pour les petites et moyennes capitalisations, rappellent que c’est dans l’adversité que les investisseurs font de l’argent. Si le timing est un exercice délicat à réussir, les gérants estiment quand même le moment favorable pour investir dans une perspective de cinq ans. A ce terme, cette classe d’actifs devrait normalement surperformer les grandes capitalisations.

Rappelons la philosophie d’investissement de Mandarine Unique. Le fonds se focalise sur des entreprises satisfaisant un de ces quatre critères au minimum :

- Société sans équivalent coté,

- Une part de marché de 25% minimum,

- Une position concurrentielle avantageuse dans une zone géographique, ou

- Un savoir-faire technologique conférant la domination d’un segment de marché.

L’univers contient ainsi 350 valeurs avec un biais croissance.

5 moteurs de croissance intéressent les gérants :

- L’innovation, avec Straumann dans la santé ou Ubisoft dans le logiciel,

- La réglementation, comme Amplifon dans l’appareillage auditif,

- La domination géographique comme pour Edenred, Moncler ou Grenke,

- Le savoir-faire dans les acquisitions, comme Elis ou Teleperformance, et

- La croissance cyclique de niche comme Spirax, GTT ou Elekta.

Le cycle économique étant avéré en phase de ralentissement, comme le confirment les discours des banques centrales américaine et européenne, les gérants ont notamment réduit l’exposition au secteur automobile et aux équipementiers.

Positionnement du portefeuille au 31 mai 2019

- 49 lignes composent le portefeuille avec 11% de liquidités,

- Le P/E prospectif moyen du portefeuille à 19,9,

- La part active est de 92% et la capitalisation moyenne à 7,5 MM€,

- Les 10 premières lignes pèsent 28% avec des surpondérations marquées dans l’industrie, la santé, les services financiers et la chimie. Les sous-pondérations sont dans l’alimentation et les biens de consommation cyclique (automobile).

Sans surprise dans une gestion Mandarine, la France est surreprésentée avec 22% du portefeuille et la Grande Bretagne sous représentée à 13%. Marc Renaud a coutume de dire que le marché anglais fonctionne d’une façon très différente des places continentales, le momentum et les sanctions fortes (à la baisse comme à la hausse) étant les marques de fabrique principales de la cote londonienne.

Performances

Le fonds surperforme cette année de 470 bps (au 31 mai, part R). Il affiche 4,81% annualisés sur 3 ans soient 47 bps en dessous de l’indice.

Comment souscrire ?

La part R, avec des frais fixes de 2,2% et une commission de surperformance de 15% au-delà de l’indice Stoxx Small 200 NR, est notée 4 étoiles Morningstar et disponible sous le code LU0489687243 en VL quotidienne. Le fonds est éligible au PEA.

Pour en savoir plus sur les fonds Mandarine gestion, cliquez ici.

DNCA Finance : l'interview "sportive H24"

Episode 7 avec Benjamin Leneutre, Responsable Distribution chez DNCA Finance...

Publié le 25 février 2025

Test 17-02-25

Ceci est une accroche, je souhaite la tester pour voir le rendu live

Publié le 17 février 2025

Votre semaine en un clin d’œil...

Voici vos événements pour la semaine du 13 janvier 2025.

Publié le 13 janvier 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Lazard Convertible Global | 7.29% |

| M Global Convertibles SRI | 4.43% |